知る

other

14_資産ポートフォリオの作り方・考え方

お金の専門家が伝えたい。資産運用ポートフォリオの作り方・正しい考え方。

この記事はこんな方におすすめです

- 「自分に合ったポートフォリオを作りたいけどどう作ればいいのかわからない…。」

- 「いま、自分のポートフォリオを作っているけど、改めて見直しを行いたい…。」

超低金利時代が続き、お金を銀行に預けているだけでは、資産形成にはなりません。そこで、貯蓄から資産運用への関心が高まっているなか、これから資産運用を始めようとする方、資産運用を行なっているけどこのままで良いのか?見直しをこれからおこないたい方に向けて、あなたに合ったお金の増やし方を知るうえで欠かせない「ポートフォリオの作り方、考え方(ポイント)」について解説します。

資産運用と言っても、一人ひとりの家計に合わせた資産運用の考え方があります。

記事の中には参考例を挙げて説明を行なっていきますが、あくまで参考例と捉えて頂き、特に「考え方」を理解していただくことで、あなたに適切な資産運用の方法を考えることができるかと思います。

では、本編に入っていきましょう。

資産運用とは?

そもそも「資産運用」とは、あなたが持っているお金(金融資産)を預貯金や株式や債券などに配分することで将来に向け、効率的に増やしていくことを言います。

主に金融資産として利用される場合は「株式」や「債券」に金融資産を移すことを表します

将来の家計の状況を良くする方法とは!?

私たちファイナンシャルプランナー(以下、FP)は、お客さまの家計がライフステージの変化(就職、転職、結婚、子育てなど)とともにどう推移していくかを中長期的に予測していきます。

実際に相談を受けていると、収入が増える時期、支出が増す時期、お金の出入りの仕方は本当に人それぞれです。ただ、経験上はっきりしていることがあります。

それは一般的に将来の家計の状況を良くするにはには次の3つの方法しかないということです。

1.家計の収入を上げること

昇給、転職などで給料を上げる、副業で稼ぐ、共働きでダブルインカムにするなど、家計に入ってくるお金を増やします。

2.家計の支出を減らすこと

家計から出ていくお金=支出は、家賃や水道光熱費、スマホ代など必要なものに使う消費、衝動買いを代表とする無駄を含む浪費の2つに大きく分けられます。

家計の基本は「収入−支出=貯蓄」ですから、支出の内容を見直し、改善するとお金が貯まります。ただ、世の中には節約専門のアドバイザーがいるように、支出を適切に減らすのはなかなか難しいことでもあるのは事実です。

実際、私が資産運用の相談を受けていても、収入は十分なのに、なぜか手持ちの資産が少ないというケースが多々あります。

こうした家計は、その時点ではうまく回っていても、将来的に何らかの理由で収入が減ったときは危険です。入ってくるお金は多くても、支出に無駄がないかは定期的にチェックしましょう。

3.今、持っている資産を運用して活かすこと

家計にある預貯金を中心に、今すぐ生活のために必要ではない余裕のあるお金に働いてもらいましょう。仮にその金額が年間に数万円だとしても、10年、20年のスパンで考えると、将来の自分たちの家計にまとまったお金をプレゼントすることにつながります。

そして、この3つのうち、やればやるだけ成果が出やすいのが③の資産運用です。

収入を上げる、支出を下げる、運用をする。私たちFPからすると、お客さんの多くが手をつけてなくて、やればやるだけ成果が出やすいのが、3番目の持っている資産を運用すること。

だから、結果的には「資産運用を始めましょう」というアドバイスになることが多いですね。

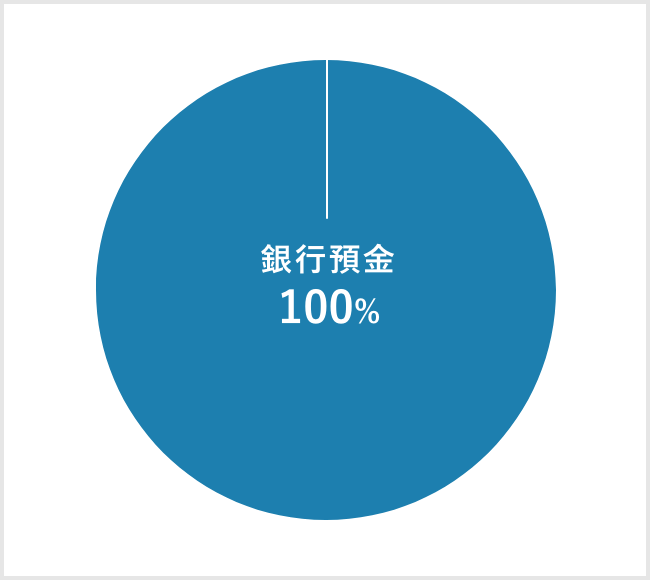

現在の平均的な日本人の金融資産の8割近くが、銀行預金と保険・年金に偏っています。

これは現状では資産が増えにくい選択になってます。それら資産を株式や債券など、リターンが期待できる形での運用に切り替え、長期的な視点で的確な資産運用を行うことができれば、将来の家計の状況が良くなっていく可能性が高まります。

多くの人にとってお金に働いてもらうのは、副業での収入増や10円単位の節約よりも効率的な選択です。

まずは、資産運用(投資)の基本を知る。

資産運用と聞くと、「お金持ちがすること」という印象があるかもしれません。でも、そのイメージは誤解です。

次の3つの基本を押さえた上で取り組めば、「将来の家計を豊かにしたい」と思う誰もが豊かさを手に入れられる可能性を高めてくれます。現時点での収入や貯金の多い少ないよりも、検討してみる、始めてみる勇気が大切です。

基本① 長期で考える

資産運用の方法の1つである株式投資を例に取ると、毎日の株価の変動に一喜一憂してしまうことがあります。しかし、株式を持つことで将来の家計を良くするためには、少なくとも5年、できれば10年以上の時間軸で資産が成長していくという視点を持ちましょう。

基本② 人的資本を考える

資産運用と聞くと、私たちは「今、持っているお金」を使った金融資産の運用というイメージを持ちがちです。もちろん、その発想は間違いではありません。でも、じつはこの記事を読んでいるあなた自身が、将来に向けた重要な資産「人的資本」を持っています。

人的資本はさまざまな解釈のある言葉ですが、個人での視点では、その人が労働によって将来にわたって生み出すことのできる収入のことです。

たとえば、現在40歳の会社員の方が、年収600万円、定年退職まで20年とした場合、

人的資本の約600万円×20年=12,000万円

となります。

将来の家計の状況を考えるとき、

人的資本を大きくしていくことは非常に大きなプラスの効果があります。

基本③ リスクを分散する

資産運用を行う大きな理由の1つが、「リスク分散」です。

たとえば、先程「平均的な日本人の金融資産の8割近くは銀行預金と保険・年金に偏っています」と書きました。そのままの状態で将来、家計の状況が良くなるのであれば、問題ありません。ただ、そこには円高や円安、インフレやデフレになった場合、実質的な資産が減ってしまうリスクがあります。

もちろん、1年、2年で大きく減ることはまずありませんが、長期で考えた場合、1%、2%の差が将来の家計の状況を悪化させます。

これらのリスクを最小限に抑えるために、重要になってくるのが今回の記事のテーマである「ポートフォリオ」です。

小学生がなぜ? という話ですが、時代はちょうどバブルの頂点に向かう頃。プロも素人も株を買い、「買ったら上がる」と信じていました。実際に、うちの母親、父親でもやってたくらいで、国民の多くの人達が「多分、やったら儲かる」くらいの安直な理由だけど、みんなやってたんだと思います。実際、1989年の12月29日に日経平均株価は3万9815円の史上最高値を更新します。ちなみに、日経平均株価が初めて1万円台に乗ったのは、その5年前の1984年のこと。つまり、それだけの急激な上昇で、その熱気が小学生に株への興味を抱かせたわけです。ところが、その後は3万9815円をピークに下がり続け、2009年に起きたリーマンショックの直後には7054円に。一般的に「失われた20年」と呼ばれている時代の記憶が、日本人の資産運用への「損をしそう」というネガティブなイメージをつくり出したのだと思います。ただ、最安値を付けたリーマンショック後の2009年以降に株式投資を始めた人は基本的にみんな恩恵を受けています。2021年11月22日の日経平均株価は2万9974円。右肩上がりの状況が続いています。いずれにしても株価は短期で見れば上下動するものです。しかし、長期で考えれば世界の経済は成長中です。

アメリカも日本と同じ話で、アメリカは1970年代くらいは、ずっと株は悪かったんですけど。その当時はみんな資産運用をやっていなかったです。なぜ、現在アメリカ人が、日本人より資産運用に積極的なのかっていったら、アメリカの場合、1990年以降、ずっと株が調子いいといった理由があります。

なので、日本人もアメリカに30年間投資をしていたらとても成功しているはずです。

30年マーケットがいい状況を経験してたらみんなやるんですよ。

長くゆったりとした成長の波に乗れば、あなたの資産も成長していく。それが現時点での資本主義の法則で、資産運用を長期で取り組む理由です。

ポートフォリオとは?

ポートフォリオとは、資産運用を行う際に自らが保有する金融商品の組み合わせのことです。

詳しくは後ほど解説しますが、株式、債券、不動産、銀行預金などを組み合わせた資産構成をポートフォリオと呼びます。

ですから、株式投資などを行わず”銀行預金”だけを持っている場合、その人のポートフォリオは「銀行預金が100%を占めるポートフォリオ」となるわけで、概念としては、誰もがポートフォリオを構成していると言うことにはなります。

ポートフォリオは必要?

ポートフォリオを組む目的は、リスクを抑えながら、効率的に資産を増やしていくことです。適切なバランスで長期的に資産運用をすれば、将来の自分にまとまった額の資産を準備することができます。

ではなぜ、ポートフォリオがリスクを抑えることに役立つかと言うと、1952年に発表され、1970年代に確立された「現代ポートフォリオ理論(複数の資産に分散投資することによって同じリターンでもリスクを小さくすることができる)」が根拠となっています。

たとえば、銀行預金が100%のポートフォリオの場合、お金の価値が目減りするインフレがやってくると、そのまま本人の資産価値も目減りします。

あるいは、成長すると信じた1つの企業の株式が90%を占めるポートフォリオの場合、その企業の株価の動きに資産が左右されるリスクを背負うことになります。

もちろん、「これでいい!」という本人の強い意志があるなら、かまいません。ただ、理論上は1つの資産に賭けるような偏ったポートフォリオの組み方は、リスクが高い選択と言えます。

その他のポイントとして、「一度決めたらこれでおしまい!」と言えるベストなポートフォリオは存在しません。マーケットの変化だけでなく、収入の変化や生活の変化に伴って、都度見直していくことが重要になります。

同世代であっても会社員と自営業者、独身と子育て中でも違ってきますし、将来に向けてリスクを取ってでもなるべく資産を増やしたいという人と不確定な要素はできるだけ避けて、でも銀行預金よりはマシな運用をしたいという人、20代の人と50代の人でも、ポートフォリオは異なります。

たとえば、私個人のポートフォリオは100%に近い比率の株式と、残りの数%の現預金で構成されています。

先程の「1つの資産に賭けるようなポートフォリオの組み方は、リスクが高い」という話と矛盾するリスクの高い状態です。これは私が生活を支える手元の資金、突発的な支出に対応する現預金を確保したら、あとは複数の国内外の企業の株式、さまざまな投資信託を保有するのが、もっとも効率的にに資産を増やす方法だと考えているからです。

でも、これはリスクを許容する家計の状況と心理的な納得感があるからできること。

それを当社に相談に来てくださったお客様にそのままお勧めするかと言えば、そうではありません。

なぜなら、年代、目的、取れるリスクの量によって資産運用を行う際の効果的な金融商品の組み合わせは大きく変わってくるからです。

20代には20代の、40代には40代の、60代には60代の基本的なポートフォリオの組み方があり、さらに言えば、一人ひとりの家計に合わせた資産運用の考え方があります。

これから、資産運用を始めようとしている・すでに始めている方に向けて、ポートフォリオのことと一緒に知っておいて欲しい!お金を動かすまで、動かしてからの大事な話をまとめましたので、ぜひページを覗いてみてください。

-

保有資産3,000万円のご夫婦。

現在、普通預金と定期預金で保有しており、資産運用を始めたいと思っているのだけれど、どこから始めたらいいかわからない。 -

保有資産3,000万円の会社員。

現在、3分の1を株式に投資する形で運用を始めてみてはいるが、今の内容で大丈夫なのか確信が得られず不安に感じている。 -

保有資産4,000万円を株式と債券、現預金で運用中の50代。

運用を開始して3年、現時点での運用成績はややマイナス。このままの状態をキープしていて良いのか判断がつかず不安に感じている。

もし、当てはまると感じた方はぜひ以下のバナーをクリックして、ページを覗いてみてください。

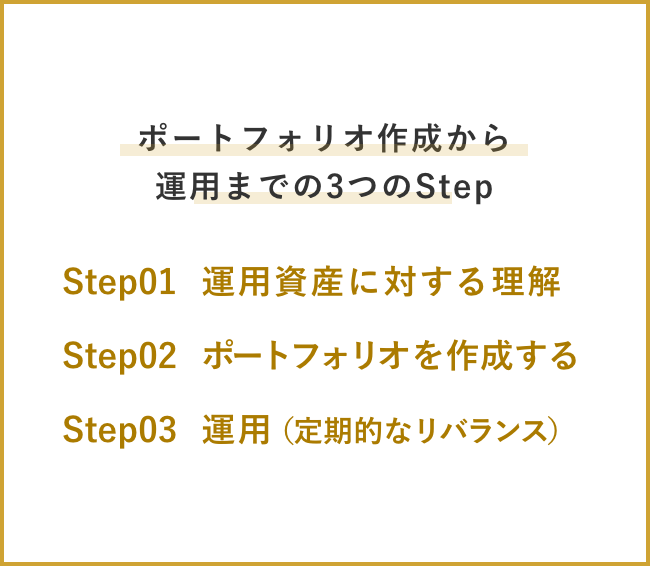

ポートフォリオ作成から運用までの3つのStep

ここまでは、資産運用についての基本の話、ポートフォリオとは?を解説してきましたが、どのようにしてポートフォリオを作成して行けばよいのでしょうか。

下の図のように、ポートフォリオ作成から運用までを考えると大きく3つのStepとなります。

資産運用を運用していく上で、とても大事なStepとなるので各Stepごとに詳しい解説をしていきます。

Step01 運用資産に対する理解

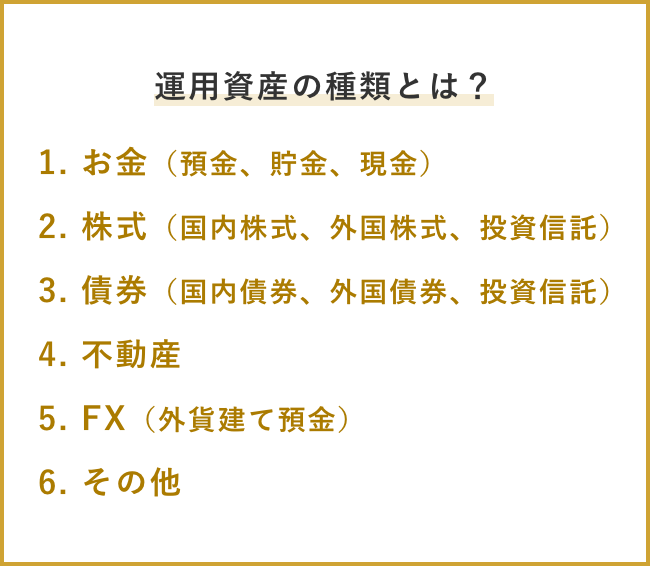

運用資産の種類を知ろう。

ポートフォリオを考える上で必要な、運用資産の種類について、代表的なものを紹介します。

あなたが今、持っている資産にどんな種類があり、全資産のうち、それぞれがどの程度の

割合を占めているのかをざっと書き出してみましょう。

それが、あなたの現在のポートフォリオです。

種類1 お金(預金、貯金、現金)

手持ちの現金、タンス貯金、銀行預金など、流動性が高く生活に不可欠ですが、インフレリスクには弱い資産です。

種類2 株式(国内株式、外国株式、投資信託)

個別の株式は、それが国内のものであれ海外のものであれ、長期で保有しようと考えるなら個々の企業について深い理解と洞察が求められます。また、その企業の属している業界の見通しを考える必要もあり、初心者にはハードルの高い金融商品と言えるでしょう。

投資信託は、投資家から集めたお金を1つの大きな資金としてまとめ、株式や債券などに幅広く分散して投資・運用する金融商品です。なかでも市場の動きと連動するインデックスファンドと呼ばれる投資信託は、国内外の株式にバランス良く投資できる商品も多く、長期の資産運用に向いています。

種類3 債券(国内債券、外国債券、投資信託)

債券とは、国や地方公共団体、企業などが必要な資金を調達するため、投資家からお金を借りる際に発行する証券(有価証券)のこと。国が発行する国債、地方公共団体が発行する地方債、企業が発行する社債などがあります。

債券を保有する投資家は、定期的に利率分の利子を受け取り、満期日(償還日)を迎えると額面金額である償還金および利子を受け取ることができます。

こちらも実際に投資をする場合には多くの国内外の債券を対象とした投資信託を利用することをおススメします。

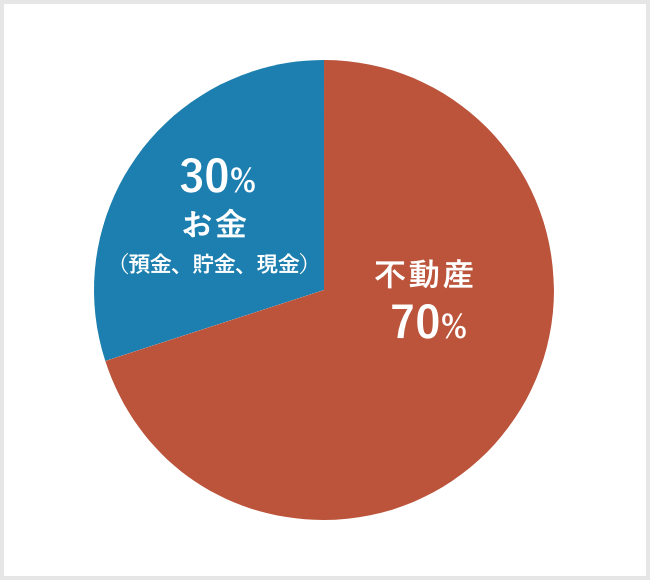

種類4 不動産

首都圏で暮らしている人が自宅を買うとなれば、住宅ローンを組み、数千万円の物件を購入するわけです。金融資産だけで数千万円持っている人は少ないかもしれません。ですから、不動産は一般的な家計にとって一番大きな運用資産でもあります。資産運用を考えるとき、欠くことのできない重要な要素です。

種類5 FX(外貨建て預金)

FXは、「Foreign Exchange」の略称で、「外国為替証拠金取引」のこと。ただ、トレードを行っている状態ではアセットには分類されません。FXの口座に外貨を持っているのであれば、それは外貨建ての預金と同じですから、運用資産の1つとなります。

種類6 その他

ビットコインなどの暗号通貨、金などの貴金属、美術品など。

運用の世界ではオルタナティブ(代替)と呼ばれる資産になります。

株式や債券や不動産に比べると運用できるマーケットも小さく特殊なので、その分野に精通していく必要があります。

ここまでは、お金、株式、債券、不動産など運用資産の種類を紹介をしました。

ここからは、実際にあなたがポートフォリオを検討していく上で必要な考え方について解説していきます。

STEP02 ポートフォリオを作成する

お金、株式、債券、不動産など運用資産の種類を紹介しましたが、いま現在のあなたの資産はどのようなバランスになりましたか?

冒頭で紹介したように、日本では保有する金融資産の割合として、預貯金の割合が非常に高く、株式や債券の割合は低いままです。資産運用を行うなら、この預貯金という資産(アセット)を別の資産に配分していこうというのが、多くの日本人にとって資産運用をする場合の基本的な考え方です。

資産運用の世界での基本的な投資対象は2つ、株式と債券に分かれています。そして、日本で生活している私たちの場合、通貨で考えると、大きく国内の「円建て資産」と海外の「外貨建て資産」の2種類があります。

ちなみに、株式と債券以外に対象に投資することを金融の世界では「オルタナティブ投資」と呼びます。オルタナティブは、日本語で「代替投資」という意味合いで、何の代替えかと言えば、株式と債券の代替投資です。

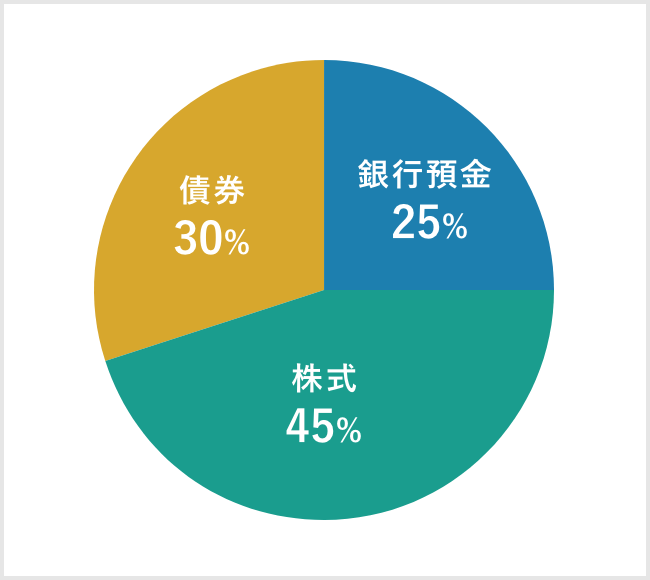

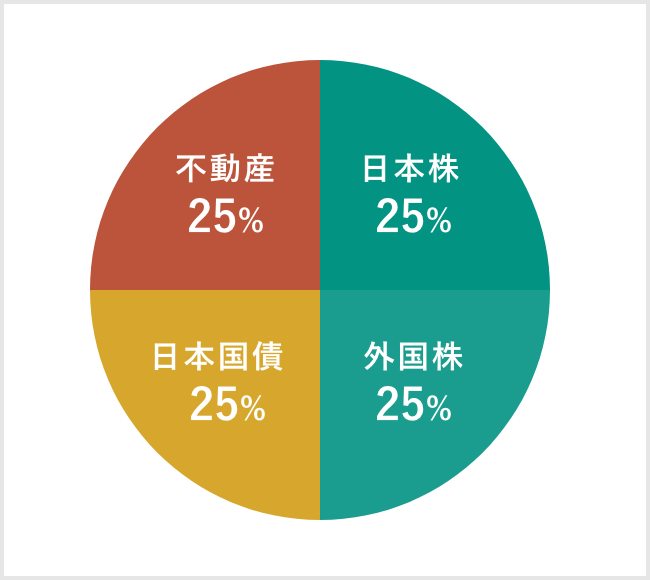

オルタナティブ投資の一例は、不動産、金、暗号通貨(仮想通貨)などですが、これはあくまで運用の世界ではマイナー路線。私たちの年金を運用している「年金積立金管理運用独立行政法人」のポートフォリオを見ても、日本株、外国株、日本国債、外国債券を25%で構成するのが基本で、オルタナティブ投資を組み込んでいるのは現状1%程度です。

オルタナティブ投資は増加させているものの、現状では1%程度の組み込み

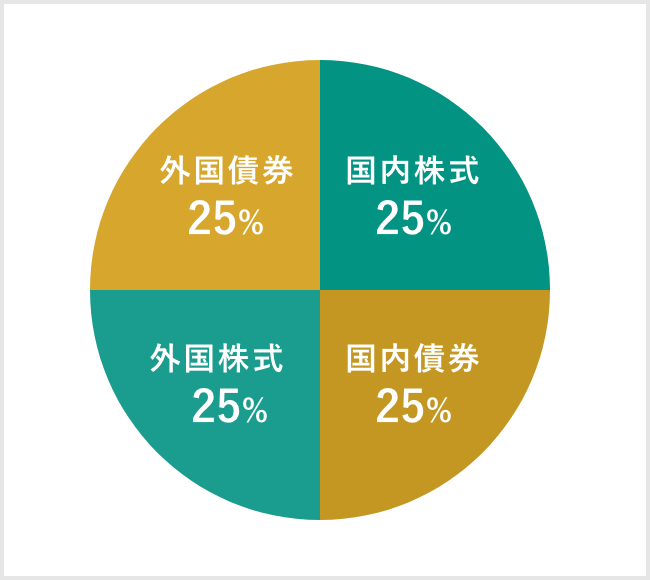

ポートフォリオの考え方の王道は、円建て資産である「国内株式」「国内債券」と、外貨建て資産となる「外国株式」「外国債券」の4種類の資産をどう組み合わせていくか。これは個人の場合も、GPIFのような大きな行政法人でも変わりません。

ポートフォリオを検討する上で重要なリスク分散とは

資産運用を行う大きな理由の1つが、リスク分散です。

たとえば、現状の日本はデフレで円高ですが、これがインフレに転じたとき、円安になったとき、私たちの家計、資産は少なくない影響を受けます。

ポートフォリオを決めるときは、将来に向けてどんな状況になったとしても大きな損失につながらない資産の配分を目指しましょう。

そこで、一般的には今ある資産を国内株式、国内債券、外国株式、外国債券の4種類に25%ずつ配分するのが、標準的で効率的なポートフォリオの戦略とされています。

これは、将来的に円高、円安、インフレ、デフレのどのシナリオがやってきてもある程度の成長を確保しながら、対応できるからです。

ただ、これはあくまでも標準的な戦略。当然、個人個人の事情と狙いに応じて、ポートフォリオは変わってきます。

たとえば、あなたの現在のポートフォリオの90%が現預金だとしましょう。

これを一気に変え、現預金10%、残りの90%を国内株式、国内債券、外国株式、外国債券の4種類に25%ずつ配分とするのはかなり勇気が必要です。

また、それを実行するとしても年齢や家計の状況によって国内株式、国内債券、外国株式、外国債券の配分は変わってきます。

①あなたが30代後半で自分の老後資金を増やすために積極的な資産運用をしたいと望んでいるなら、株式の比率を増やした積極成長型のポートフォリオを組み立てるべきでしょう。

②60代前半でそろそろ現役引退が見えてきた世代なら、株式と債券のバランスが取れた安定型の資産配分が適しているでしょう。

こうした個人、個人のベストな配分を探っていくのに欠かせない要素が「リスク許容度」です。

ポートフォリオ作成に欠かせない「リスク許容度」とは?

リスク許容度とは、資産運用をしている本人が「投資した資産がどのくらいマイナスになっても生活への影響がないか」という家計的な許容度、「どれくらいまでのマイナスなら、気持ち的に耐えられるか」という心理的な許容度の度合いです。

一般的にリスク許容度を測るときには、次のような視点から「高い、低い」を考えていきます。

-

年齢(時間)

運用した資産が実生活に必要となる時期まで時間があり、長く運用できる人の方が、損失がでたとしてもカバーできる可能性が高いのでリスク許容度も高い。つまり、若い人のほうが資産運用とは別に将来にわたって労働による収入を見込めるのでリスク許容度は高く、年齢を重ねることで低くなっていくと考えます。

-

家族構成

家族が少ない人は、多い人に比べて家計の支出が少なく、投資に回せる資金が比較的多いと解釈。リスク許容度は高いと考えます。

-

資産

資産規模が大きいと、投資に回せるお金が比較的多く、リスク許容度は高いと考えます。

-

年収

年収が多いと、投資に回せるお金が比較的多く、リスク許容度は高いと考えます。また、雇用の安定度も考えます。例えば外資系の企業に勤務していて、年収は高いが将来の雇用の継続性については不安定であるなどの場合には、一概に年収だけで判断しません。

ただし、こうした目に見えやすい基準とは別に、性格と経験が大きく関わる心理面のリスク許容度が、じつは一番重要かもしれません。

たとえば、あなたが「株式を7割、債券を3割としたポートフォリオで、こんな投資信託を使ってポートフォリオを組みます。長期的には平均して4%のリターンが見込めるので、20年後の定年退職時には◯◯万円になっているはずです。また、マーケットが良い年は20%のリターンとなることもあるでしょう。ただ、逆に悪い年は-20%ということもあり得ます」という説明を受けたとしましょう。

頭では冷静に理解したとしても、もし、投資した初年度や2年目に金融危機が起き、飛び抜けて悪い年となってしまい、資産が目減りしてしまったとしたら、どう考えますか?

「リスクがあるのはわかっていたし、長期的に見れば取り戻していくはず……」と思える人は、心理的なリスク許容度が高く、「やっぱり投資は怖いから損が少ないうちにやめよう」と判断する人はリスク許容度が低い、となります。

つまり資産、年収の要素でリスク許容度が高くても、損失への抵抗感、不安、嫌悪感がある人は全体としてはリスク許容度が低くなるのです。

先程、私個人のポートフォリオは100%に近い比率の株式と、残りの数%の現預金で構成されていると書きました。私は、リスクを取っても効果的に資産を増やすことを選択しているからです。一時的に損失が膨らんでも動揺しませんし、短期的に必要な現預金は確保しています。

つまり、リスク許容度の高いなりのポートフォリオを組んでいるわけです。もし、状況や心境が変化し、もう少しリスクを下げたいと思うようになったら、債券の割合を増やすしようにポートフォリオを改めます。これが後述する「リバランス」です。

このようにリスク許容度は、ポートフォリオをどう組み立てるかに深く関わってくるのです。

それでもマーケットが良い年は30%のリターンが得られる年もあれば、悪い年はマイナス30%となるなど、振り幅は出てしまいます。30%のときはウキウキした気分になり、マイナス30%となると「もっと下がるのでは?」と不安になる。そういう心の動きは本能的なもので、一喜一憂するのは仕方のないことです。

私も資産がマイナスになるのは嫌です。でも、運用に慣れてくると、上がっても下がっても「そういう年もあるよね」と受け止められるようなります。

それは長期的に見れば、プラスに転じると信じられるからです。このように、マーケットの上下の変動を受け止めながら運用を考えられる方は、リスク許容度の幅が高いということになります。とはいえ、資産運用を初めてやる人は、自分自身のリスク許容度についてわからない場合がほとんどです。ですから、私はご相談いただいたお客様に対して、初めの1年、2年は家計にダメージを与えない額で運用を開始してもらい、マーケットの良い、悪いを体験。経験値を積んだ上で、次のステップに進んでもらっています。歯医者さんで治療中、「痛かったら手を挙げてくださいね」と言われたとき、どの程度の痛みで実際に手を挙げるかは人それぞれです。

本当は痛いんだけど手を挙げない人もいれば、全然痛くないはずなんだけど「痛そうだから」と手を挙げる人もいると思います。

残念なことではありますが、世の一般的な金融機関、証券会社はクライアントの顔色を見ていないですし、リスクに対する反応の個人差は気にせず、商品を売っています。その点、このお客様はどこから痛みを感じるのか。リスク許容度をいっしょに探りながら、資産運用の方法を調整していけるのが、私たちの強みの1つです。

MLPが考える「リスク許容度」についてのアドバイス

MLPでは対面での面談を重ね、お客様それぞれのリスク許容度を聞き取っていきます。

年齢、年収、仕事、家族構成、夫婦共働きなのか、片働きなのか、この先の家計のキャッシュフローが赤字なのか、黒字なのか、不動産を含め、資産背景どうなっているか。こういう観点からリスク許容度を決めていきます。

同時に生活費やローンなど、家計から出ていく1年間の支出を計算します。お客様のリスク許容度が高くても、低くても、支出1年分は預貯金で持ってもらうことをアドバイスしています。

年間の支出が500万円なら、500万円を預貯金で持っておきましょう。

これはその預貯金が、資産運用時のリスクに対する心理的な安心材料になるからです。

たとえば、急な病気や怪我で仕事を休まなくてはいけなくなった、転職のために準備期間が必要など、今回のコロナ禍のような突発事態で失業してしまったなど、収入が途切れる間を支える現金があることで、運用自体は止めなくても続けられます。

資産運用は経験を積めば積むほど、自分なりのほどよいリスク許容度を把握することができます。つまり、将来の家計の状況を良くする計画をしっかりと実行できるようになるのです。

ちなみに、支出1年分の預貯金がないけれど、積極的な資産運用は開始したいという場合は、少なくとも半年分を確保していただくようアドバイスしています。

支出が500万円なら、250万円は残しておきましょう。

もし、それが難しいのであれば、その家計は資産運用の前に「収入を増やす」「支出を減らす」という取り組みを行う必要があります。

お金が貯まりやすい家計に整えてから資産運用に向かわないと、目先の利益を求める危険なリスク許容度の高さを発揮してしまい、ギャンブル的な投資に手を出してしまうこともあるからです。ちなみに、私たちマネーライフプランニング(MLP)では、ご相談に来てくださったクライアントの皆さんに標準的なポートフォリオの戦略は戦略としてお話した上で、日本の特殊な事情として次のような指針をお伝えしています。

・債券(国内債券)を資産運用に組み込まない

現状、日本はゼロ金利政策下、日本国債もほぼ金利のない状態が続いています。ですから、国内債券は現金とほぼ同じものと捉え、日本株式、外国株式、外国債券の3つと現預金を中心としたポートフォリオを考えていきます。

特に資産運用に慣れてない人には、現預金で持っていた方が安心感を得られますからね。

・不動産価格の特殊性

新築物件、中古物件どちらにしろ、不動産を持つと、個人のポートフォリオの中でもっとも大きなウエイトを占めることがほとんどです。しかし、日本では一部の物件を除き、購入後、資産価値が下がっていくケースがほとんどです。

たとえば、東京都内で5,000万円の物件を買いました。でも、10年後には評価額が3,500万円まで下がるとすると、10年間持っていてもその不動産は個人の資産形成に寄与しなかったことになります。こうした意味でも、不動産だけではなく株式や債券といったアセットを積極的に増やし、資産運用に取り組んでいくことが重要です。

海外に住んでいる人を見ていて羨ましいのは、人口が増えている国が多いことです。

人口増の続く国では、住宅需要が高いので買った不動産の値段は時間とともに上昇する傾向があります。つまり、海外では、家を買うことが個人の資産形成に役立つわけです。

日本でも海外のように、不動産を買ったら老後の不安が解消されれば良いのですが、バブル崩壊以降はそうはなっていません。ですから、より金融資産の運用の重要度が増しますね、という話になってくるわけです。

こうした現状を踏まえ、お客様一人ひとりの事情と「リスク許容度」を加味して、預貯金(お金)中心となりがちなアセットを再配分。自分がどのくらいのリスクを受け止められ、どのくらい新しい取り組みへの勇気を持てるかが、ポートフォリオ作成の決め手となります。

現預金、国内株式、外国株式、国内債券、外国債券、その他と、アセットをどう再配分するかの大枠が決まれば、完了です。

年齢、目標に合わせたポートフォリオのベースを決める

では、世代別の具体的なポートフォリオの作り方ついて解説していきます。

20代〜30代、40代〜50代、60代〜と、世代別に3つに分け、リスク許容度の高い人、低い人を例として紹介していきます。合わせて、それぞれ世代での資産運用の狙いと注意点も示していきます。

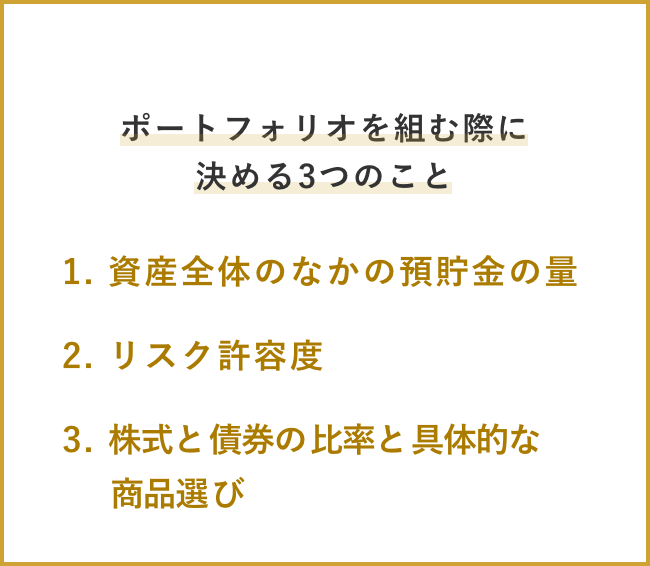

・全世代共通、初めて、もしくは改めてポートフォリオを組む際の手順

まず、資産全体のなかで現預金を持っておく量を決めましょう。

概ね家計の年間支出の少なくとも半年分、多くて1年分の範囲で十分です。

次に自分のリスク許容度を定め、株式と債券の比率を決めていきます。

以上、考えることは多くありますが、実際に決めることは3つだけです。

では、各世代別の具体例に進みましょう。

・20代から30代

基本的に社会に出たばかりの20代は現預金があまりありません。一方、働ける期間は長いので人的資本は豊富です。

ですから、MLPでは20代、30代の方々には資産運用のアドバイスの一環として、人的資本がなるべく増えるような自己投資を優先するようアドバイスしています。資産運用を行うための預貯金があるなら、それを運用で増やすと考えるのではなく、自分の能力を磨くために使いましょう、と。

20代の人が相談に来られたとき、私は「100万円を資産運用に回すのなら、その100万円を自分がより稼げるようになるために使ってみては?」とアドバイスしています。

これは隠れた資産である人的資本(その人が将来、稼ぐであろう収入)を高めるため。20代から30代前半は金融資産が少ない分、人的資産が大きい。若いうちは自己投資をして、稼げる額を増やすためにお金を使ったほうが、将来の家計は豊かになるんです。

資産運用で100万円が150万円になっても、増えた額は50万円。でも、年収が50万円増えたら、その後の収入はずっとベースアップします。

これはポートフォリオを組むこととは別の話ではありますが、収入が増えれば増えるほど、将来の家計に向かって渡せるお金は増えていきます。結果的にそれが効果的な資産運用の土台となるからです。

また、人的資本が豊富な20代、30代は一般的に資産運用でのリスク許容度が高いと言えます。これは仮に投資で損失が出たとしても、収入を得ることで補えるからです。

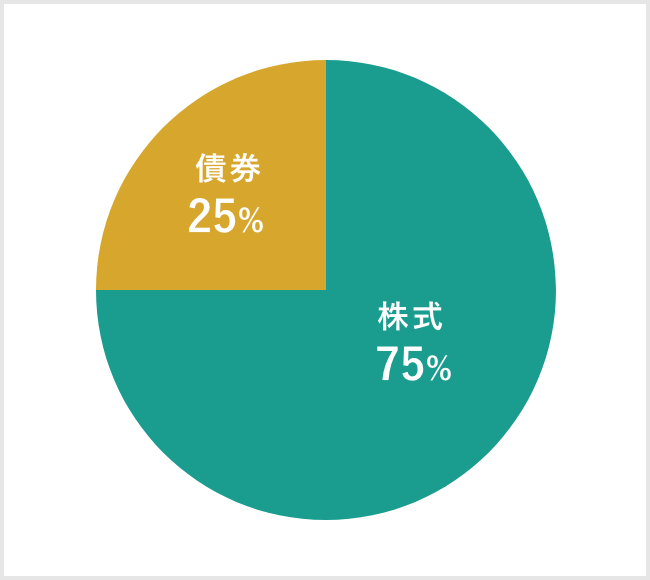

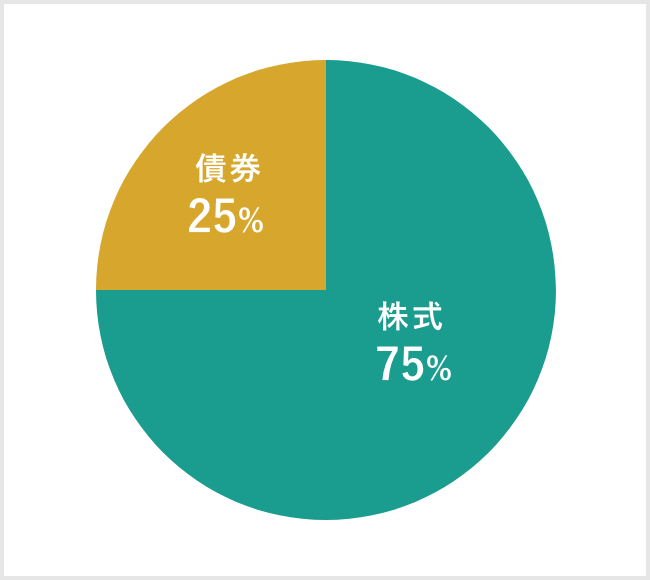

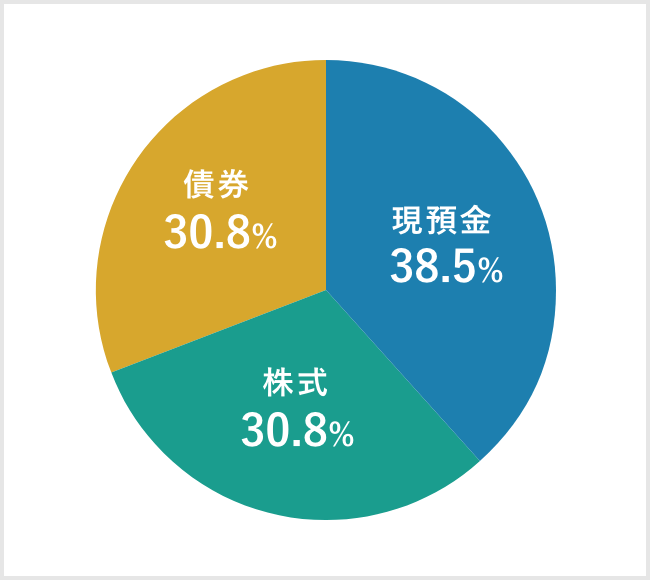

ですから、心理的なリスク許容度が高い人であれば、20代、30代は「図1」のような株式の割合が大きなポートフォリオを組むのがお勧めです。運用資金が少額でも、長期間運用ができるので将来的に大きな成果が期待できます。

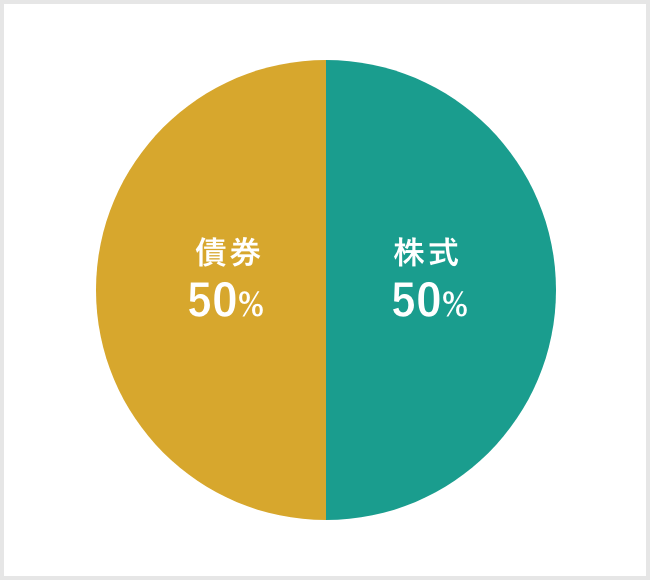

一方、初めてのポートフォリオですから、リスクを下げつつ、運用の経験を積んでいくという考え方も有効です。この場合は、「図2」のような株式と債券のバランスの取れたポートフォリオを組んでいきましょう。

ただ、個人的には20代のうちは、運用よりも自分の年収が上がっていくようなキャリアをイメージし、自己投資をしながら力を磨いていくことが重要な時期だと捉えています。

・40代、50代

40代、50代になってくると、年齢的にリスク許容度は低くなっていきます。

また、人的資本についても年収の上限、定年が見えてきて、豊かとは言えない状況になります。ただ、自営業、弁護士、税理士など、定年がなく、60代以降も長期間働ける人はまだまだリスクが取れる年代です。私も健康さえ問題がなければ、75歳まで働こうと思っていますし、リタイア年齢を自分で決められる人はリスク許容度が高くなります。

とはいえ、20代30代と比べると人的資本が減るのは事実。その分、金融資本を充実させる必要があり、資産運用の取り組みが重要になってくる世代です。

この世代がポートフォリオを組むとき、しっかりと考慮に入れておきたいのが、年金と家計のキャッシュフローの推移です。

公務員、会社員で厚生年金、企業年金などがちゃんと積み立てられており、老後の支給額が分厚い人は比較的運用のリスクが取りやすくなります。一方、リタイア年齢を自分で決められる自営業の人たちは国民年金のみのケースがほとんど。となると、老後の年金は月に7万円ほど。長く働けるかもしれませんが、年金の支給額が少ないとなると、それはリスク許容度を低くする要因の1つとなります。

また、40代、50代は子育て真っ只中の家庭が多い世代でもあります。

家計を分析していくと、子どもが高校、大学に上がる頃はキャッシュフローが赤字になるのが一般的。2人、3人と子どもがいる場合、その分、教育費は膨らみます。これはリスク許容度を低くする大きな要因で、こうした家族構成で近い将来のキャッシュフローが赤字になるのがわかっている場合、株式の割合が大きなポートフォリオを組むのは避けたほうがいいでしょう。

というのも、もしリーマンショックのような金融危機が子どもの進学のタイミングに重なってしまったら、家計のキャッシュフローの赤字を補うはずの資産運用でも大きな損失を出すことになるからです。

ただ、20代、30代の自己投資の結果、子どもの教育費を十分に賄えるだけの年収が確保できていれば、この世代でもリスクを取ったポートフォリオを組むことができます。

仮に子どもが大学に行く年に金融危機となり、株価が半分になっても、資産を売らずに進学させることができ、マーケットが回復するのを待てるからです。

ちなみに、リーマンショックのときは3年半で株価は回復し、そこから成長曲線に入りました。

そして、独身、もしくは働き手が2人で子どものいない家計は20代、30代の頃に比べ、収入が増えている分、リスクを取った資産運用が可能です。もちろん、心理的なリスク許容度は人それぞれですが、将来の家計に向けて多くの資産を運用できる20年だと言えます。

このように、収入と家計の状況、家族構成によってリスク許容度が大きく変わるのが40代、50代の特徴です。

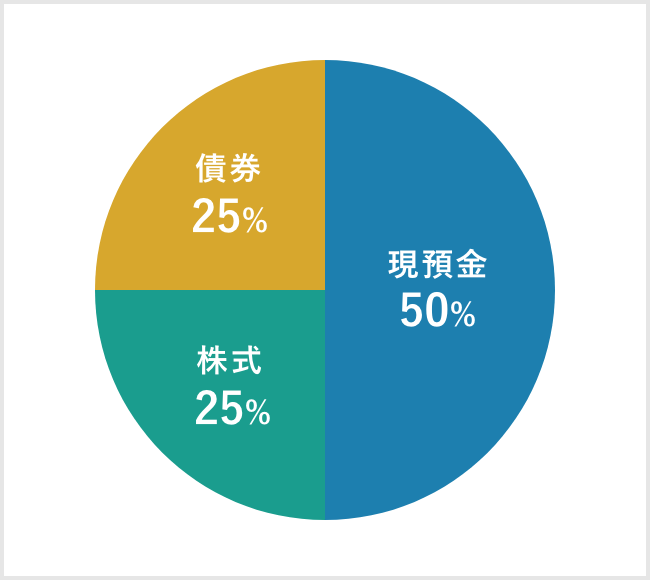

この世代でリスク許容度の高い場合のポートフォリオは、図3のようになります。

年収600万円で資産2,400万円、年間の支出は400万円弱と仮定します。1年分の支出の預貯金として400万円を確保して、2,000万円が運用資金に回ります。これを株式に1,500万円、債券に500万円。今、国内債券は買う必要ないので、債券の500万円は外国債券です。

株式の1500万円は全世界株式と言って、外国株も日本株も全部オールワンパッケージで入っている投資信託を購入します。

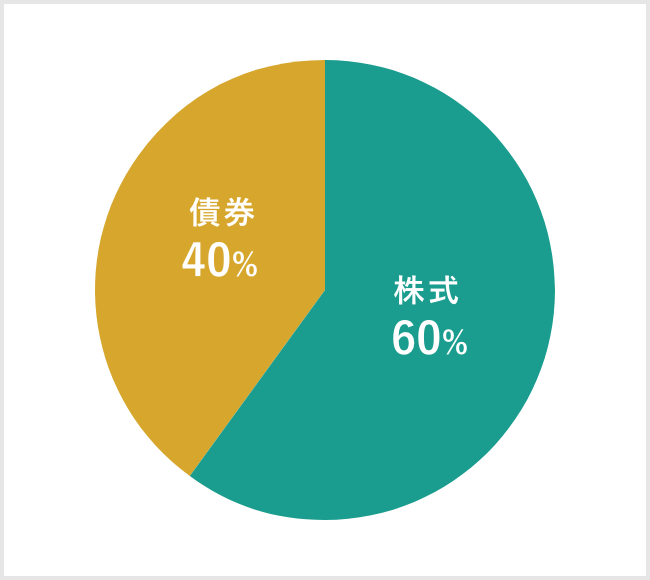

次にリスク許容度の低い場合のポートフォリオは、図4のようになります。

年収600万円で資産1300万円、年間の支出は500万円弱と仮定します。1年分の支出の預貯金として500万円を確保して、800万円が運用資金に回ります。これを株式と債券に400万円ずつ。株式は全世界株式の投資信託、債券は外国債券です。

心理的なリスク許容度が高ければ、もう少し株式の割合を増やしてもいいですが、教育費などで家計のキャッシュフローが赤字になるのであればあまりリスクは取らず、株式と債券を半々のバランスで運用したほうがいいでしょう。

・60代、70代

60代以上の人に共通する考慮すべきポイントは、2つあります。

1つ目は、働ける年数を何年と考えるか。

60歳や65歳で定年の人もいれば、リタイア年齢は自分で決められるという人もいます。もちろん長く働き、稼げる人のほうがリスク許容度は高くなります。

2つ目は年金がどのくらいもらえる予定か。

すでに住宅ローンも完済、子どもたちは社会人になり、年金だけで自分たちの毎月の生活費は賄えます……となれば、リスク許容度は高くなります。一方、国民年金のみで家計のキャッシュフローは毎月赤字で資産を切り崩しながら暮らします……となれば、リスク許容度は低くなります。

一般論で言えば、赤字幅に差はあっても後者のような家計がほとんどです。

年金収入では生活費が足りないので、預貯金を取り崩しながら暮らしていく形。ですから、ポートフォリオとしても現預金の比率が大きくなります。

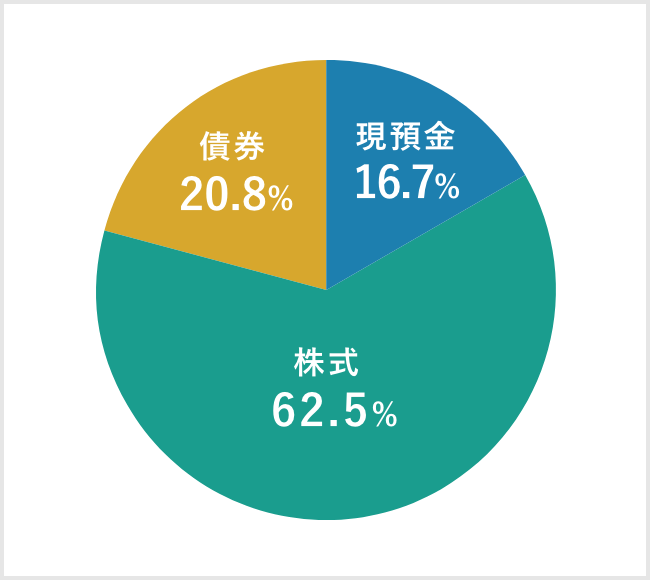

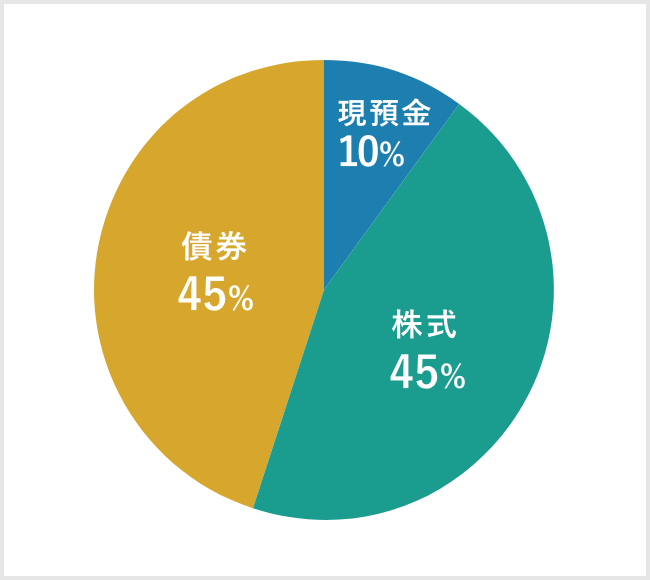

多数派であるリスク許容度の低い人の場合、まずは毎年の家計のキャッシュフローの赤字額を計算します。仮にそれが100万円だとしたら、退職金を加えた資産から10年分の1,000万円を現預金で持ってもらうのが図5のポートフォリオ構築の最初のイメージです。

そのうえで、残った資産を運用に回します。

それが1,000万円であれば、株式、債券に500万円ずつ。赤字10年分の現預金を確保できていれば、60代、70代からでも10年間は1,000万円を運用し、老後資金を増やすことができるはずです。

また、不動産を保有している場合、その売却やリバースモーゲージを利用して手持ちの現預金を増やすのも必要な選択肢の1つとなってきます。

※リバースモーゲージとは・・・自宅を担保にした融資制度の一種。自宅を所有しているが現金収入が少ないという高齢者世帯が、住居を手放すことなく収入を確保するための手段。借入金の返済は、通常借主の死亡後に、自宅不動産を売却することで返済することを想定としている。

次に生活費が年金で賄えるリスク許容度の高い人の場合、退職金を含めて2,000万円の資金があったとして、図6のポートフォリオが考えられます。

200万円を現預金に回し、1,800万円を運用に。株式と債券を900万円ずつとすれば、十分な成長が見込める資産運用ができます。

年代別のポートフォリオの具体例を紹介してきました。

あなたの現在の家計と資産の状況とリスクへの感覚、該当する年代を照らし合わせ、自分なりのポートフォリオを組み立てていきましょう。

Step3 運用(定期的なリバランス)

ポートフォリオ作成後の資産運用(メンテナンス)

株式と債券の割合を決め、ポートフォリオを組み立て運用を始めたとしても、これで将来に向けた資産運用の計画は終了というわけではありません。

転職、独立、不動産の購入、結婚、子育て、収入の増減、退職など、人生にはさまざまな変化があります。当然、資産運用のポートフォリオも、そうした変化に合わせて調整していく必要があるのです。

また、効率的な資産運用のためには株式や債券の相場の変動などによって、持っている銘柄や投資信託の価格が上昇した場合、それを売り、値下がりしている銘柄や投資信託を買い増すといった投資配分の変更も必要になってきます。

このようなポートフォリオのメンテナンスを「リバランス」と言います。

じつは将来の家計の状態を良くするためには、ポートフォリオの作成よりもその後のメンテナンスであるリバランスが重要になってくるのです。

たとえば、株は安く買って、高く売れば儲かります。この大原則はどんなときも変わりません。でも、実際には運用のプロでも損を出します。

なぜかと言うと、株価が上昇傾向にあると、多くの人は「まだ上がるだろう」「今が買い時だ」と感じてしまい、高値で株を買ってしまいます。また、逆に株価が下降傾向にあると、「もっと下がるかもしれない」「早く手放さなければ損失がもっと膨らむ」とパニック的に売ってしまうのです。

このように私たちは「自分は冷静で理性的な判断ができる」と思っていても、お金の増減が目に見える運用の現場では感情的で衝動的な決断を下しがちになります。結果、高いときに買って、安いときに損をしても売ろうとするわけですから、儲かりません。

資産運用にリバランスが欠かせないのは、1年に1回など「期間を定めてポートフォリオを見直す」と決めておくことで、感情とは関係なく冷静な判断を下せるからです。

定期的なリバランスには安定した利益の確保のほか、損失を最低限に抑える効果があるのです。

では、具体的にリバランスの方法について解説していきます。

ポートフォリオの整理・見直し方法

ポートフォリオのリバランスの考え方は、シンプルです。

たとえば、株式と債券を半分ずつのポートフォリオを組んでいた場合、株価が上がれば株式の比率が増え、債券の比率が下がります。逆に株価が下がれば、株式の比率が下がり、債券の比率が上がるわけです。

この比率を定期的に見直し、元の50%ずつに戻す作業がリバランス。ようは最初に決めたポートフォリオの構成比率を保っていくようメンテンナスしていくわけです。

その際、安く買って高く売り、そのときに安く買えるものを買い、また高く売ることができれば理想的。この繰り返しがうまくいくと非常に効率的に資産が増えていきます。

株価が上がってポートフォリオの構成比が変わった場合、株式の比率を下げるリバランスを行います。そのときの方法は2つあります。

1つは株式を売却して、資産を債券や現預金に移すというやり方。もう1つは、新たにお金を投じて株式は売らずに債券を買うことよって構成比率をもとに戻すやり方です。

家計のキャッシュフローが黒字の場合、後者のやり方が選択できるので、資産全体が成長していきます。これが黒字家計の強みです。

リバランスのタイミングを考える。

リバランスのタイミングは、「毎年1回」など一定の期間ごとに行うか、ポートフォリオの構成比率が「最初の状態から◯パーセント以上ずれたら」といった変化に応じて行うかの2パターンが代表的。これから資産運用を始める初心者はもちろん、忙しい人はマーケットの動きに左右されない定期的なリバランスが向いています。弊社では3%程度当初のポートフォリオよりずれてきたらリバランスを推奨しています。

頻度は、四半期、半年、1年、3年などさまざまですが、個人の場合は1年に1度、年末年始や確定申告のタイミングなどに家計全体の棚卸しの一環としてリバランスを行うといいでしょう。

また、ライフイベントとして「子どもの学費で100万円単位の支出があり、株式の一部を売却した」「親から生前贈与があり、株式を買い足すことにした」など、大きな資金の動きがあったときもリバランスのタイミングです。

リバランスするうえでの注意点

リバランスとして、値上がりした株式を売却し、再び別の株式や債券を購入する場合、値上がり分には20%の税金がかかってしまいます。仮に年に1回ペースのリバランスのたびに、新たな税金を払っていると、効率も悪いですし、もったいないという感覚も強くなります。

そこで、株式と債券の構成比率を戻すためにリバランスするときは、予備資金からお金を出すようにし、運用資金そのもののパイを増やすよう心がけましょう。

そのためには少しずつでも収入を増やし、無駄遣いを減らす家計のコントロールが重要になってきます。

また、NISAやiDeCo、確定拠出年金など税制制度の中で非課税の制度は株式を保有するのに利用するのが良いです。これは期待値として増加の可能性が高いものは非課税制度を利用するのが効率的だからです。

同じ理由で、リバランスの際に株式を売却し、債券を購入するような場面では、確定拠出年金制度を利用していれば、その中で行うのが効率的です。

これも株式売却益に関わる譲渡益課税を割けることができるのが、効率的な運用に繋がることになります。

ポートフォリオの作成とリバランスを個人で行うのが大変なときは

ここまで資産運用とポートフォリオ、そしてメンテナンスとしてのリバランスについて解説してきました。もちろん、お伝えしたいことのすべてを書き切れたわけではなく、他にも多くの切り口があり、個々人の家計の事情に合わせた効率的な取り組み方があります。

1つ言えるのは、日々忙しく仕事をしながら、プライベートで起きるさまざまな雑務に対処しつつ、ポートフォリオを組み、定期的なリバランスを行うのは、なかなか大変なことです。

そこで最後に、個人で行う以外の選択肢を紹介していきます。

AI(ロボアド)を使用した資産運用

ロボアドバイザー(ロボアド)とは、投資家に代わってアセットアロケーションやポートフォリオの選定、リバランスまでを自動で行ってくれる資産運用サービスです。

その最大のメリットは、投資経験や金融知識を必要とせず資産運用ができること。国内ではウェルスナビなど、複数のロボアドが多くの利用者を集めています。

ロボアドのポートフォリオの決め方はシンプルで、利用者は最初にリスク許容度診断の質問に答えます。「株が下がっても怖くないですか?」といった定型の質問への答えと、先程紹介した年齢や資産といった要素の組み合わせからリスク許容度を診断。そのうえで、リターンへの希望などを選択してもらい、そこからAIがリスク許容度を超えない範囲で理論的にもっとも高いリターンを維持できるポートフォリオを組んでいきます。

ただ、長期の資産運用を考えたとき、致命的な欠点と言えるのが、ロボアドはそこに入れた資金について最適化してくれるだけ、という点です。

たとえば、1,000万円の資金があって、500万円をロボアドに入れた場合、その500万円は最適化してくれますが、残り500万円がどういうアセットになっているかは考慮に入れてくれません。

本来は資産全体を見て、500万円を現預金として持っているならば、500万円は100%株式投資にまわしても、ポートフォリオとしてはさほどハイリスクではありません。しかし、ロボアドは託された500万円だけを見ますから、リスク許容度診断でいくらリスク許容度が高いとなっても何らかの債券を組み込んだポートフォリオを提案してくるわけです。

あるいは、利用者が不動産を持っているとしましょう。5,000万円で購入した新築マンションが今、相場価格では6,500万円になっている人、3,500万円になっている人では、リスク許容度は大きく変わってきます。しかし、これも資産全体を見なければわかりません。

その他、ライフステージの変化を踏まえたアドバイスなどは期待できず、ロボアドの弱点は打ち込まれた情報以外の、本来はポートフォリオを構成する上で考慮しなければいけない要素を見ていないことです。

実際に相談を受けた事例で言うと、若いご夫婦から不動産購入についての助言を求められました。しかし、どう見ても2人の経済力では買うのが難しい物件で、ライフプラン的にも買ってはいけない状況でした。

ところが、よくよく話を聞くと、旦那さんのお父さんが資産家で大きく援助してくれるのだそう。それが前提にあっての不動産購入の希望で、さらに言うと、家族構成的にご夫婦のところに大きな遺産が舞い込むことも確実でした。

ロボアドは、こうした表の数字には現れない要素はないものとして判断します。お父さんの話は聞けないですからね。でも、実際の現場では背景を聞いてアドバイスが大きく変わるのはよくあることです。

プロ(FP)にお願いをする

ファイナンシャル・プランナーを資産運用のアドバイザーとして活用するのも選択肢の1つです。

証券会社や銀行に属するファイナンシャル・プランナーは、それぞれの所属に関連する金融商品を販売する立場にありますが、そうではない独立系のファイナンシャル・プランナーは中立的な立場からアドバイスを行うことができます。

特にクライアントの金融資産の成長に応じて手数料を受け取っている独立系ファイナンシャル・プランナーは、一人ひとりの相談者の家計全体を見て、リスク許容度を分析し、長期的な視点に立って相談に乗ってくれるはずです。

そうしたプロに頼むメリットは、客観的な分析からリスクを判断し、「このポートフォリオで将来的にはこのくらいのリターンが期待できます」と数字とともに提案してくれること。また、相談を重ねるうち、運用に不安を感じているポイントが解消され、やってみようと背中を押してくれるのも専門家からアドバイスを受けるメリットです。

リバランスに関しても、そのタイミング、税コストを計算に入れた売却、買い足しのアドバイス、見直し期間の家計の動き、ライフステージの変化によって生じるポートフォリオの調整など、個人が自分の力で行おうとするとかなりハードルの高い作業を代行してくれます。

その他、子どもの教育費のこと、自宅購入の相談など、多くお金が動く出来事と資産運用のバランスについても相談に乗ってくれるのが独立系ファイナンシャル・プランナーです。

最後に

預貯金、株式、債券、オルタナティブ、保有する不動産、親の資産などを計算に入れ、それぞれの背景を総合的に調べ、自分に最適なポートフォリオを考えるのは非常に難しい作業です。

特に感情で動く人は株価が上がったらさらに買いたくなり、暴落したら売りたくなります。これは人間の自然な感情で、誰でも多かれ少なかれ抱くものです。下がった時に不安を感じるのは生存本能から言って正しい反応で、恐怖を感じたら、何もかも放り出して逃げるのも野生の生存戦略です。

ただ、資産運用の世界では自然な感情からくる行動を抑え、客観的に理性的に数字と向き合えると成果が出ます。将来の家計を豊かにしていくため、プロのアドバイスも参考にしながらあなたにとって最適なポートフォリオを組み立てていきましょう。

長期的な資産運用を正しく行えば、多くの人が手堅く資産を増やしていくことができることでしょう。

ちなみに、資産運運用を行う上で押さえておいて欲しいことは、ポートフォリオだけではありません。

これから、資産運用を始めようとしている人、すでに始めている人にむけて、ポートフォリオのことと一緒に知っておいて欲しい!お金を動かすまで、動かしてからの大事な話をまとめましたので、ぜひこちらのページも覗いてみてください。

この記事の執筆者

「暮らしと向きあうように、お金とも向きあおう。」をコンセプトに、お客さまへのライフプランの設計を中心に、お金に関する資産アドバイスを行って14年目の独立系のファイナンシャルプランナーです。

-

小屋 洋一

株式会社マネーライフプランニング(公式サイト) 代表取締役

1977年宮崎県生まれ、東京育ち。2001年慶應義塾大学経済学部を卒業し、総合リース会社に入社。中小企業融資を担当した後、

2004年不動産流通業を行うベンチャー企業に転職。営業、営業企画等を経験し、2008年に退職。

同年にAFPを取得後、独立し、個人富裕層のアドバイスに特化した株式会社マネーライフプランニングを設立。

2010年にCFP®を取得し、現在に至る。<所属・関連団体>

- 一般社団法人 中小企業家同友会 千代田支部 支部長:http://www.chiyoda-doyu.jp/

- FP三田会 副代表 世話人:https://www.fpmitakai.com/

- 不動産三田会 所属:https://www.fudosanmitakai.net/f_mitakai/

<SNS>

- Twitter:@tolucky1977

- Facebook:yoichi.koya