知る

other

16_早期・希望退職

ご相談事例で解説。早期退職を判断するうえで考えておくこと。

もし、いまの勤務先で「早期希望退職者」の募集が始まり、自分が対象者の枠に入っていたら、あなたはどう受け止めますか?

今回の記事は……

- 早期退職の制度を使って会社を辞めようかどうか悩んでいる人

- 早期退職後のキャリアや生活について疑問がある人

- 退職金の仕組みについて知りたい人

- 割り増し退職金としてまとまったお金を手にした時の賢い対処の仕方を知りたい人

- 実際に早期退職した人たちがどういうセカンドライフを送っているのか知りたい人

このような皆さまの疑問に応える内容となっています。

記事の中では、実際にマネーライフプランニングに早期退職の相談にこられた3人の方の事例を交えて解説していきます。

3人の方のプロフィールは次の通りです。

Aさん、50代前半

希望退職制度への応募を検討するも、転職後の年収が大きく下がることがわかり、断念。定年まで勤め上げる方向で勤務している。

Bさん、50代後半

1回目の希望退職制度では退職せず、1年後の2回目の希望退職者募集に応じて退職。現在はフリーランスとして仕事をしている。

Cさん、50代後半

希望退職制度で退職。現在は現役時代の預金と割り増し退職金を運用しながら、リタイア生活を楽しんでいる

この3人の方の具体的な相談内容も織り交ぜながら、早期退職をすることで起きる家計への経済的な影響と退職金の有効な活用方法、どう運用していけばお金の不安の少ない60代、70代を迎えることができるかなど、将来に備えた計画を立てるための手がかりを、退職金の運用相談の経験豊富なお金の専門家の立場からお伝えしていきます。

では、本編に入っていきましょう。

目次

そもそも早期退職とは?「早期退職制度」と「希望退職制度」の違い

「早期退職制度」とは、働く人が定年よりも早い時期に、自分の意志で自主的に企業を退職できる制度のこと。終身雇用にこだわらない働き方も増えるなか、早期退職制度を使い、転職したり、独立したり、リタイアしたりと、セカンドキャリアを早めにスタートさせることができます。

「早期退職制度」は福利厚生の一環として恒常的に用意されている場合が多く、社員はいつでも制度を利用できます。

早期退職制度では退職者に対して割り増しした退職金を支払う仕組みになっているのが一般的です。また、割り増し退職金だけではなく、退職前の特別休暇や再就職の支援などの優遇措置が設けられる場合もあります。

一方、「希望退職制度」は、企業が期間を限定して退職希望者を募る制度です。

早期退職制度は福利厚生の一環として恒常的に用意されている場合が多く、社員はいつでも制度を利用できますが、希望退職制度は期間限定のもの。

希望退職制度では、会社が提示した年齢や部署、勤続年数などの条件に合致する対象者が期間内に退職すると、通常の条件よりも増額された退職金が支給されます。

会社が希望退職制度で社員に有利な条件を提示する背景には、経営悪化によるリストラ、合併などの組織再編により重複部署が生じた際の人件費削減、組織の若返りを狙うなどの経営方針の見直しに関連した理由があります。

また、会社側が一方的に従業員を解雇することは法的に厳しく制限されているので、希望退職者を募ることはできても、退職を強要することはできません。社員側も、希望したら必ず退職できるわけではなく、人によっては会社側から引き留めを受ける場合もあります。

会社側が希望退職者を募り、「あ、自分も対象者だ」と気づき、予想よりも多くの退職金が出ると知って、「そんなに割り増しがあるのか……どうしよう?」と考え始める方がほとんどです。年齢は50代の方が中心ですね。

早期退職のメリットとデメリット

早期退職・希望退職をするメリットは、退職金の割り増しや再就職支援を受けられること。比較的、手厚いサポートを受けながら次のキャリアに向かうことができます。また、基本的に「会社都合退職」の扱いになるため、失業保険をすぐに受給可能です。

早期退職・希望退職のデメリットは、安定していた生活のパターンが失われること。同業他社に転職するのか、他業種に飛び込むのか、独立するのかなど、キャリアの転換を迫られます。特に希望退職は期間が限定されているため、退職後の仕事が決まっていなくても、退職せざるを得なくなることも。

例えば、年収600万円の人が60歳定年の会社に勤めていて、50歳で希望退職した場合、退職金が割り増しされたとしても、あと10年間勤めて得られる収入を超えることはありません。退職するか判断をする際は、長い目でマネープランを立てる必要があります。

ここで、3人の方の相談事例から、実際にどんな状況・条件で希望退職が募られたのか見てみましょう。

Aさんの場合……勤務先の業績悪化による希望退職者募集。割り増しされた退職金4,400万円を提示されるも、預貯金が乏しく、また転職した場合は年収が大きく下がることが予想され、定年まで勤めることを選択。

Bさんの場合……勤務先の業績悪化による希望退職者募集。1年目は悩みながらも応募はせずに、2年目に退職。割り増しされた退職金5,000万円を受け取る。

Cさんの場合……勤務先の業績悪化による希望退職者募集。預貯金と退職金を合わせた運用でリタイア可能と判断して手を挙げ、割り増しされた退職金4,000万円を受け取る。

この3つの事例ではいずれも勤務先企業の業績悪化によるリストラ策として、希望退職者の募集が行われました。相談者の方々は、それぞれ50代で募集条件に一致。人事担当者との面談の中で、退職金が割り増しになること、その金額が伝えられたそうです。

勤務先はそれぞれ業界の上位5社に入る大手企業でしたので、割り増しされた退職金の額は国内の平均に比べると倍近くと金額的に好条件でした。

Aさん・Bさん・Cさんの相談内容については、「早期希望退職を考える時にチェックしておきたいこと」以降をご覧ください。

退職金について

ここで「退職金制度」について簡単におさらいしていきましょう。

退職金制度とは、従業員が退職する際、勤続年数などに応じた金額を支給する制度です。一般的には勤務先の会社から従業員に対して支給しますが、中小企業などでは中小企業退職共済といった別機関から支給されるケースもあります。

ただし、退職金は法律で定められた制度ではないため、支給時期や金額などは企業ごとに異なります。また退職金制度そのものがない会社もあります。

厚生労働省の「令和5年就労条件総合調査」によると、退職金制度があるのは……

従業員1000人以上の企業で90.1%

従業員300〜999人の企業で88.8%

従業員100〜299人の企業で84.7%

従業員30〜99人の企業で70.1%

となっています。中小企業に比べると、大企業の方が整った制度を用意していますが、全体の傾向としては調査のたびに退職金制度がない会社が微増しています。

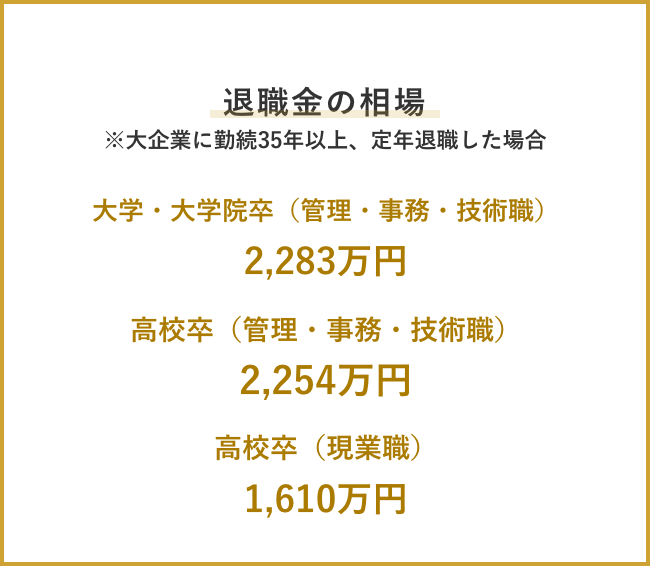

退職金の相場

退職金の相場は企業の規模、制度によって異なり、特に定められた基準があるわけではありません。ただ、厚生労働省の「令和5年就労条件総合調査」によると、勤続20年以上の定年退職者の退職給付額を学歴別に算出した大企業の平均値が公表されています。

「大学・大学院卒(管理・事務・技術職)」……1,896万円

「高校卒(管理・事務・技術職)」……1,682万円

「高校卒(現業職)」……1,183万円

同じく「令和5年就労条件総合調査」で、大企業に勤める勤続35年以上の定年退職者の退職給付額を学歴別に算出した平均値はこうなっています。

「大学・大学院卒(管理・事務・技術職)」……2,283万円

「高校卒(管理・事務・技術職)」……2,254万円

「高校卒(現業職)」……1,610万円

一方、中小企業の退職金については、東京都産業労働局「中小企業の賃金・退職金事情(令和4年版)」で平均値がまとめられており、こちらは大卒で1,091万円、高卒で994万円。大企業と中小企業では倍近い差があります。

さらに、大企業の中でも、大手石油会社、大手製薬会社、総合商社は定年時の退職金が6,000万円を超えるケースも。メガバンクや大手生保、大手メーカーでも管理職経験者は5,000万円近い退職金を受け取っているようです。

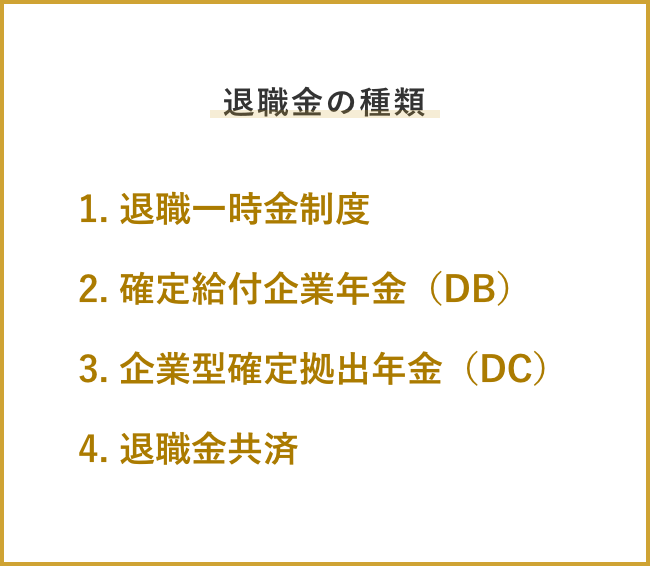

退職金の種類

ここまで単に「退職金」と書いてきましたが、じつは退職金には主に4つの種類があります。

- 退職一時金制度

- 確定給付企業年金(DB)

- 企業型確定拠出年金(DC)

- 退職金共済

-

退職一時金制度

昭和、平成と最も一般的だった退職金制度です。従業員は定められた一時金を退職時に一括で受け取ります。企業は退職金用に資金を積み立て、内部留保から支払う仕組みでした。

-

確定給付企業年金(DB)

確定給付年金(DB)は現在、最も多くの企業が採用している退職金制度となっています。景気の悪化などによって内部留保から退職金を支払うのが難しくなってきたことを受け、内部留保を運用する形で増やしていく仕組みとして登場しました。

企業もしくは生命保険会社や信託会社、企業年金基金が掛け金の運用・管理を行い、従業員は退職時に退職金を「一時金」だけではなく「年金」として受け取ることも可能です。

運用がうまくいかず退職時の給付額に満たない場合でも、企業が不足額を補填するので安心です。 -

企業型確定拠出年金(DC)

企業が毎月積み立てていく掛け金を従業員自身で運用する退職金制度のことです。

運用結果により給付額が異なるため、あらかじめ退職金額は確定していません。2000年代半ば以降、確定給付年金(DB)と確定拠出年金(DC)を組み合わせた退職金制度を採用する企業が増えています。

従業員は運用した年金資産を原則60歳以降に「一時金」「年金」「併用」で受け取ることができ、運用利益が非課税であることもメリットの1つです。

ただし、運用による変動リスクを従業員本人が負うため、運用に関する知識を身に付ける必要があります。 -

退職金共済

企業が独立行政法人勤労者退職金共済機構に積み立てを行い、退職金を計画的に準備する退職金制度のこと。先ほど触れた中小企業向けの「中小企業退職金共済制度」もこの1つです。企業が毎月の掛け金を納付することにより、従業員は退職時に独立行政法人勤労者退職金共済機構から退職金を受け取ることができます。

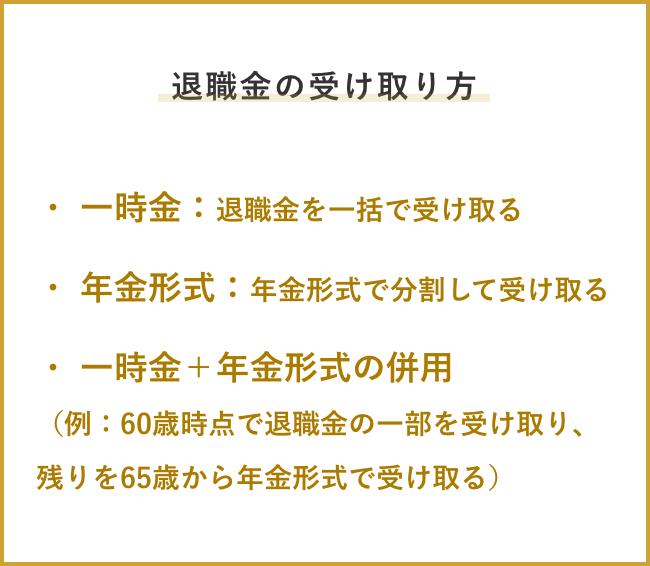

退職金の受け取り方

退職金には、大きく分けて3つの受取方法があります。

- 一時金:退職金を一括で受け取る

- 年金形式:年金形式で分割して受け取る

- 一時金+年金形式の併用(例としては、60歳時点で退職金の一部を受け取り、残りを65歳から年金形式で受け取る、など)

一時金と年金形式の受け取りでは、税務上の扱いが異なり、課税金額が変わるケースがあります。

一時金として受け取った退職金は、そのまま課税されるのではなく、控除などで減額された「退職所得」に対して課税されるため、税金の面での優遇されるメリットがあります。

退職所得の基本的な計算式は以下の通りです。

退職所得 = (退職一時金として受け取った額-退職所得控除額)×1/2

つまり、退職金を一時金で受け取る場合、退職所得控除額までは非課税で受け取ることができるのです。

そして「退職所得控除額」は、勤続年数によって異なり、以下の計算式で求められます。

退職所得控除額の基本的な計算方法

- 20年以下 40万円×勤続年数

- 20年以上 800万円+70万円×(勤続年数−20年)

(出典:国税庁「退職金と税」をもとに作成)

例えば、22歳から60歳まで38年間勤続した場合の退職所得控除額は、【800万円+70万円×(38年-20年)=2,060万円】。

このケースでは、退職金を一時金として受け取る場合、2,060万円以下の部分が非課税になります。勤続年数が長ければ長いほど控除額は大きくなるわけです。

加えて、一時金が退職所得控除額を超えた場合も、超えた分に対して税金がかかるのではなく、超えた分×1/2が所得金額として課税されるという優遇措置が用意されています。

一方、年金での受け取りは税金面だけを見るとデメリットがあります。

というのも、厚生年金などの公的年金収入とあわせて、税金を計算することになるからです。年金の税金には「公的年金等控除額」という非課税枠があるものの、一時金の「退職所得控除」と比べると額は少なめ。しかも、年金型で受け取ると毎年の国民健康保険料の計算にも影響があり、国保や介護保険料の負担も大きくなります。

とはいえ、退職後も毎年決まった額が振り込まれる安心感は年金形式での受け取りのメリットと言えるでしょう。

ただし、勤務先の退職金制度に契約者が亡くなるまで退職年金が支払われる終身型がある場合は、年金での受け取りにメリットが出てくるケースもありますのでよく検討しましょう。

早期退職募集の動向。黒字リストラを行う企業も

かつては業績の悪化した企業が行うリストラ策のイメージが強かった早期・希望退職者の募集ですが、ここ数年は少し様子が変わってきているようです。

信用調査会社、東京商工リサーチの調べでは2023年1-11月の間に早期・希望退職者を募集した上場企業は、36社(前年同期35社)。そのうち募集開始時点の直近の決算が黒字だった企業は19社と半数以上を占めていました。

企業人事の専門家によると、40代後半から50代になったバブル入社世代に対して多くの企業が余剰感を持っているため、今後も黒字リストラは広がっていく気配です。

一方、直近のニュースを見ると……誰もが知る有名企業が従来どおりのリストラ策として希望退職制度を実施しています。

(いずれも日本経済新聞より引用。部分改稿)

『資生堂は29日、国内で約1500人の早期退職を募集すると発表した。日本事業の従業員数1万3300人程度(2023年12月末時点)の1割強に相当する。特別加算金190億円を構造改革費用として計上する。新型コロナウイルス禍で落ち込んだ化粧品販売は回復しているものの、利益率は低迷しており、事業構造を見直す。

国内事業を手掛ける子会社の資生堂ジャパンで45歳以上かつ勤続20年以上の社員が対象となる。4月から5月にかけて募集し、9月30日が退職日となる。年齢に応じた加算金を通常の退職金に上乗せする。希望者には再就職の支援サービスも提供する。資生堂の大規模な早期退職は1000人規模で募集した05年以来となる。』資生堂、国内で早期退職1500人募集 社員の1割強に相当. 日本経済新聞. 2024-02-29, 日経電子版,

https://www.nikkei.com/article/DGXZQOUC299BR0Z20C24A2000000/

『セブン&アイ・ホールディングス(HD)傘下の総合スーパー、イトーヨーカ堂で早期退職の募集。対象者は、45歳以上の正社員で1000規模の希望者を募る模様』

イトーヨーカ堂、早期退職募集 店舗減で本社移転も計画. 日本経済新聞. 2024-01-31, 日経電子版,

https://www.nikkei.com/article/DGXZQOUC311CR0R30C24A1000000/

『大正製薬ホールディングスは早期退職優遇制度を実施し、645人の応募者が9月末までに全員退職したと発表した。組織改革の一環としている。割増退職金など約60億円を特別損失として2023年4〜9月期に計上。対象は原則勤続3年以上かつ30歳以上の正社員。退職加算金を支給し希望者へ再就職支援を行った。早期退職優遇制度の実施は18年に続き2度目』

大正製薬、早期退職645人 24年3月期純利益は下方修正. 日本経済新聞. 2023-11-10, 日経電子版,

https://www.nikkei.com/article/DGXZQOUC106890Q3A111C2000000/

『ワコールホールディングスは、2024年3月期の連結最終損益(国際会計基準)が108億円の赤字(前期は16億円の赤字)になる見通しだと発表。低収益店舗の撤退や早期退職の募集など国内事業の構造改革費用として約60億円を計上する。早期退職は販売職を除く正社員で45歳以上64歳以下の150人を計画する。24年2月に募り、24年4月の退職を予定する』

ワコールHD最終赤字 24年3月期、早期退職募集も. 日本経済新聞. 2023-11-09, 日経電子版,

https://www.nikkei.com/article/DGXZQOUF097YJ0Z01C23A1000000/

『シャープは、管理職向けに導入した早期退職制度を拡大し、9月から対象を55歳以上の一般社員にも広げることが18日、分かった。管理職向けでは退職金に最大6カ月分の給与を加算していたが、一般社員向けは12カ月分にする』

シャープ、早期退職制度を導入 55歳以上の700人対象. 日本経済新聞. 2023-05-27, 日経電子版,

https://www.nikkei.com/article/DGXZQOUF2736W0X20C23A5000000/

まだまだ健在の終身雇用制度ではありますが、現実として企業で働く人にとって早期退職は縁遠いものではなくなってきているのです。

とはいえ、50代で転職先が見つかるのか、退職金を運用することで安心できるセカンドライフが送れるのか、早期退職を拒んだとしてリストラ策にでた会社の経営状態は大丈夫なのか。働く側にとっての不安はいくつも浮かびます。

だからこそ、早期退職、希望退職に直面するときに備えて準備をしておく必要があるのではないでしょうか。

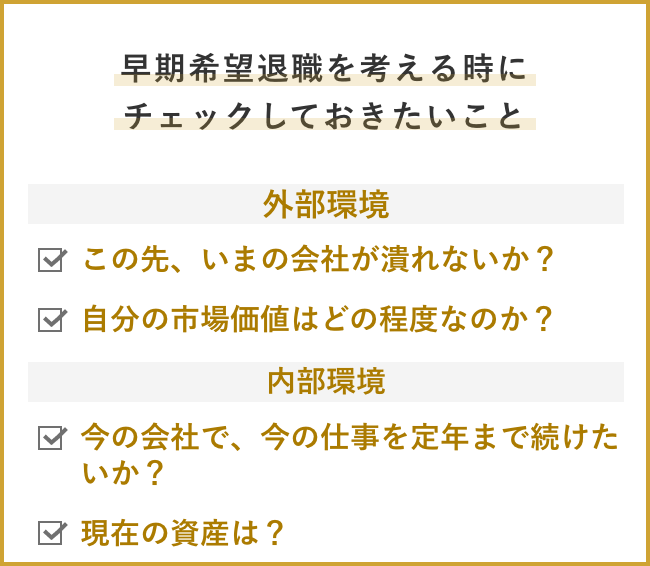

早期希望退職を考える時にチェックしておきたいこと

勤めている会社が早期希望退職の募集を始めたとき、対象となっている人には大きく分けて次の4つ選択肢があります。

- 早期希望退職に応募せず、辞めずにその会社で働く

- 早期希望退職で割り増し退職金を受け取り、他の会社に転職する

- 早期希望退職で割り増し退職金を受け取り、独立する

- 早期希望退職で割り増し退職金を受け取り、セミリタイアもしくはリタイアする

どの選択をするかを考えるとき、チェックしたいのが外部環境と内部環境です。

ここで言う外部環境とは、次の2点です。

- 会社に残るとして、リストラ策によって経営状態は改善するのか。この先、会社が潰れないのかの確認

- 転職するとして、自分の市場価値はどの程度なのか。転職先があるのか、転職後の年収の見込みの確認

会社の経営的には決して順調ではないからリストラが行われているということ。割り増しの退職金をもらわず会社に残る選択をしたとして、3年後に倒産や吸収合併されてしまった、となるのは避けたいところです。

決算報告書をしっかり読み込み、自分の働いている会社の本当の体力を見極めましょう。

また、転職エージェントと面談するなど、一度自分の市場価値を客観視する機会をつくることをお勧めします。というのも、転職市場から会社員の人たちを見ると、端的に言って次の4つの評価に分かれるからです。

A. 社内評価は高いものの、必ずしも市場評価は高くない終身雇用向きの人

B.社内評価も市場評価も高い人

C.社内評価が高いとは言えないが、市場評価の高いスキル、経験を持った人

D.社内評価も市場評価も低い人

厳しい言い方かもしれませんが、AかDに当てはまる場合、早期希望退職への応募は慎重になったほうがいいでしょう。

続いてチェックしておきたい内部環境とは、次の2点です。

- 今の会社で、今の仕事を定年まで続けたいか。本当のところは? 自分の本音を把握する。

- 現在の自分の資産状況がどうなっているかを把握する

「本当は今の会社を辞めたい」「この仕事を続けるモチベーションが続かない」という状況なら、早期希望退職に応募して転職、独立といった選択に気持ちが傾いていくのも当然だと思います。

また、今の仕事内容が心身両面への負荷が大きく、健康状態に悪影響があるといった場合も同じです。定年までの年月を我慢しながら過ごすのはしんどいことですし、体を壊してしまっては元も子もありません。

とはいえ、その際の決断にも、前述した外部環境の確認後の選択にも、大きく影響を与えるのが、現在の資産状況です。割り増し退職金を得たとして、そのお金がその後のライフプランをどう変えていくのか。準備段階で冷静に検討する必要があります。

次の章からは、マネーライフプランニングに寄せられた実際の相談事例を例に説明をしていきます。

確認しておきたい今の資産状況とこれからの収支

〜結果的に早期退職をしなかったAさんのケース

早期希望退職に手を挙げるかどうか考えるとき、事前に必ずチェックしておきたいのが、お金のこと。会社に残るか転職するか、あるいは独立するか、それともリタイア生活に入るか、いずれにしても10年後、20年後の家計の様子が見えないままでは不安が残ります。例えば、私たちマネーライフプランニングでは退職に関する相談を受けたとき、次の3つの点について確認し、そこから先のライフプランをいっしょに考えていきます。

- 今いくら持っていますか?(資産状況の確認)

- 割り増し退職金の受取額は?(資産状況の確認)

- 年収は?(退職後、転職後の見込み収入)

年間の見込み収入

=働いて稼ぐ収入(転職先の見込み額など調べる)+副業、運用など - 年間いくらぐらいお金を使っていますか?(家計の支出を再確認)

月の支出額の計算法

=生活費支出+支払い保険料(固定費支出)+住宅関連費(金融、保険関係支出)+子ども関連費(教育費支出)+その他支出 x 12ヶ月

※日本FP協会の「便利ツールで家計をチェック(https://www.jafp.or.jp/know/fp/sheet/)」ページで「家計のキャッシュフロー表」をダウンロードできますので、ご活用ください

それでは、Aさんのケースでみていきましょう。

| 今の資産状況 | 貯蓄:1,000万円 |

|---|---|

| 割り増し退職金の受取額 | 3,000万円 |

| 年間の見込み収入 | 現在の年収:1,200万円 退職後:0円 転職後:600万円 |

| 年間の支出額 |

合計:1,193万円

|

| その他 |

|

50代前半のAさんの年収は約1,200万円。高収入ながら生活コストが高く、貯金額は1,000万円ほど。転職エージェントに相談すると、希望退職して転職した場合の見込み年収は600万円ほどと診断されました。

割り増し退職金は3,000万円を提示されましたが、持ち家の住宅ローンが66歳まで残っていること、高校生のお子さんの教育費もかかることが懸念点です。

現状(早期退職しない)・転職して運用なし・転職して運用あり、の3つを想定したキャッシュフローを作成してみました。

キャッシュフローの考察

現在のキャッシュフローを確認すると、収入と支出がほぼ同じで貯蓄ができている状況ではありませんでした。

また高校生のお子さんが、大学に進学されることも予定されており、今後はますます費用が増加し、場合によってはキャッシュフローが赤字になることが想定されます。

現状の延長線上であれば、退職してもしなくても、75歳前後には金融資産が尽きてしまう可能性が高い状態です。

MLPのアドバイス

退職をする・しない、退職金を運用する・しないを考える前に、収入に比して生活費コストが高いという事が大きな問題です。

お子さんが大学に進学すると家計も赤字化する可能性が高く、現在保有している金融資産も大きく減少します。将来のことを考えると、まずは生活支出全般を抑えるように工夫していく作業が必要です。

Aさんの最終的な判断

早期退職プログラムに応募しても、なかなか厳しいことを理解したAさんは、とりあえず退職は検討せずに、まずは家計支出の見直しから取り組むことにしました。家計を細かく分析して生活固定費の削減から取り掛かっています。

高収入でも生活コストが高く、貯金が少ない家計はめずらしくありません。Aさんには会社が今後、第二第三のリストラ策を進める可能性があること、買収されて給与水準が下がる可能性もあることを伝えました。

また、そもそもリタイア後は収入が減りますから、今のうちから固定費の見直しと削減を進めることもアドバイスしました。例えば、住宅ローンの見直し。20年前、25年前の契約のまま、2%台で借りている人は借り換えで支出を減らすことができます。

身近なところでは、携帯電話の契約を大手キャリアから格安SIMに変更する、過剰な保証のある保険に入っていないかチェックする。また、教育費に関しても奨学金や交換留学制度を利用するなど、やりたいことと仕組みをしっかり照らし合わせることで費用を圧縮することができます。

早期希望退職を焦る必要はありません

〜1年間準備して翌年に退職したBさんのケース

通常、企業は数ヶ月から半年程度の期間を区切って早期希望退職者の募集を行います。また、一度早期退職プログラムを行った後、翌年、翌々年と2度、3度実施されることもめずらしくありません。

つまり、自分が対象となったとき、焦って手を挙げる必要はなく、むしろじっくり検討することが大切です。

その成功例として紹介したいのが、Bさんの相談事例です。

50代後半のBさんは、1回目の希望退職者募集には応募せず、1年後の2回目の募集で退職しました。その間の約1年間で行ったのは、前述した3つの点の確認にプラスして、預金として眠らせたままだったDC(企業型確定拠出年金)の運用でした。

| 今の資産状況 | 貯蓄:2,000万円 |

|---|---|

| 割り増し退職金の受取額 | 4,400万円 |

| 年間の見込み収入 | 現在の年収:1,260万円 退職後:0円 転職後:80万円 |

| 年間の支出額 |

合計:1,405万円

|

| その他 |

|

B家の預金は夫婦合わせて2,000万円。相談時点でBさんの年収は1,200万円、妻の年収は170万円でしたから、現預金は少なめで、生活コストの高さが感じられました。ただし、Bさんには親から相続した自宅と収益物件であるアパートがあり、資産は潤沢です。会社から提示された退職金はDC分とDB(確定給付企業年金)分と割増分を合わせて4,400万円でした。

1回目の希望退職者募集時に相談を受けたとき、私たちは資産運用した場合としない場合の資産の変動をシミュレーションしました。

キャッシュフローの考察

退職金を受け取って、何もせずにいると年間で200~300万円ほど資産が減少していき、80代前半で金融資産がつきてしまう可能性があります。

MLPのアドバイス

退職金を受け取った後に、しっかりと金融資産の運用に取り組み、年4%程度の利回りを実現すると年金+運用収益で年間の支出をほぼカバーすることが出来ることになり、資産を長期で減らすことなくやっていけそうなので退職しても問題ない家計です。

Bさんの最終的な判断

この話を受けてBさんは、すぐには判断できませんでした。一度ゆっくり考えるという事で早期退職制度への応募は見送り、そのまま勤務することを選択しました。

一方で、手元の現預金を株式や債券などで運用してみることにしました。その結果、1年間で5%程の運用成果を出すことが出来ました。

翌年、会社で再度早期退職制度への募集がありました。前年に続き、同じような検討を繰り返し、今度は早期退職をする道を選びました。

1年間金融資産の運用に取り組んだことで、4%程度で資産運用をしていく事が出来そうだという運用に対する理解が進んだことも理由の一つでした。

退職後、Bさんは会社員時代に趣味的な副業として行っていた業務を自営業とし、独立されています。また、奥様からの「生活リズムを崩さないで欲しい」というリクエストで、朝の時間帯にアルバイトしています。会社員時代に比べると年収は6分の1(200万円)になりましたが、充実度の高いセカンドキャリアを歩まれています。

今の50代、60代は会社員生活の途中で退職金制度が変更になった世代です。相談を受けていると、DC分について「面倒だから」「運用先を選ぶと言ってもよくわからないから」「なんとなく怖いから」といった理由で預貯金に回してしまっているケースがよくあります。

まずはご自身の退職金制度をチェックし、DC分をどうしているのかを確認しましょう。可能なら、手数料が低く、手堅い運用が期待できる株式のインデックスファンドなどでの運用をお勧めします。

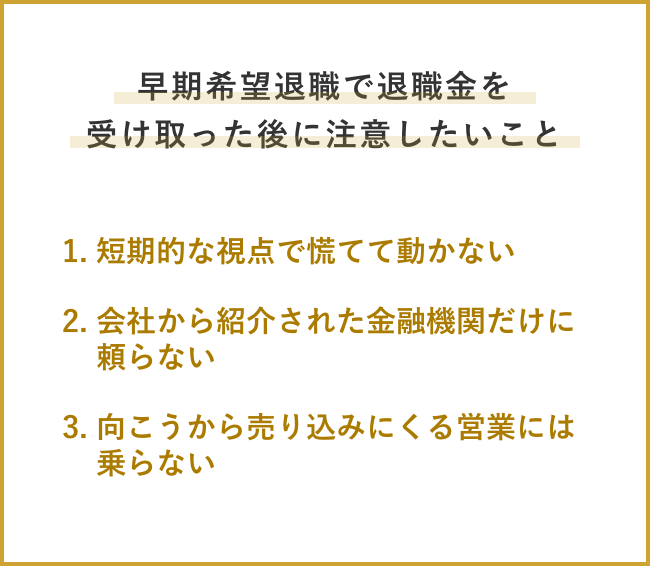

早期希望退職で退職金を受け取った後に注意したいこと

〜銀行や証券会社に相談したくないと考えたCさんのケース

早期希望退職制度を利用して退職し、割り増し退職金を受け取った後、注意したいことが3つあります。

- 短期的な視点で慌てて動かない

- 会社から紹介された金融機関だけに頼らない

- 向こうから売り込みにくる営業には乗らない

数千万円というまとまった額が振り込まれると、ある程度資産のある人でも気持ちが浮き立つものです。ここでなぜか“このお金を動かさなくては!”と逸ってしまう人もいます。

しかし、退職後のライフプランニングは中長期での視点を持つことが最も重要。

これまでがんばったご褒美に「世界一周クルーズに…」と豪華な消費をするのも悪くはありませんが、平均余命から逆算したマネープランの中で考えていく必要があります。

とはいえ、個人が数千万円のまとまったお金を手にする機会はまれなこと。どうしていいのかわからず迷ってしまうのは当然です。

ところが日本では退職時のお金のこと、その後のライフプランについて相談できるところが乏しいという現状があります。

そこで頼りたくなるのが、会社から紹介された金融機関や売り込みにやってきた銀行や証券会社、保険会社の営業担当。しかし、こうした相談先は中長期でのライフプランの相談には乗ってくれません。答えてくれるのは退職金を使った投資運用についてのみ。

しかも、手数料が高く、金融機関側が“おいしい”投資商品、保険商品などの提案が行われるのが常です。ここで手数料の高い投資商品、不必要なほど保障が手厚い保険商品に入ってしまうと、中長期でのマネープランに悪影響が出てしまいます。

次に、「会社と提携している金融機関に相談したくない」と知人を介して私たちのところに相談にきたCさんの事例を紹介しましょう。

| 今の資産状況 | 貯蓄:1億500万円 |

|---|---|

| 割り増し退職金の受取額 | 4,000万円(受取済み) |

| 年間の見込み収入 | 退職前の年収:1,100万円 退職後:0円 |

| 年間の支出額 |

合計:1,679万円

|

| その他 |

|

50代後半のCさんはすでに退職されており、預貯金(現金と保険)が9,000万円、貯金が1,500万円あります。すでに住宅ローンも繰り上げ返済済みで、割り増し退職金として4,000万円を受け取っていました。

預貯金と住宅ローンの状況から生活コストは低めで、しっかりと節約されてきた様子が伝わってきます。また、投資信託での運用も行われていて、退職後は金融資産を運用しながら趣味や旅行を楽しみたいとのこと。「これまでずっと貯めてきたけれど、辞めた後は使っていきたい」と、毎月の生活費は80万円ほどを想定しています。

そこで月に80万円、年間約1,000万円の支出があるという前提で、株式投資を中心として運用した場合としない場合のC家の資産変動をシミュレーションしました。

キャッシュフローの考察

Cさんは退職後は再就職せずに、早期のリタイアを希望していました。

しかし、収入がない状態で支出を希望通りに増やしていくと、80歳前後で金融資産が尽きてしまう可能性があります。

Cさんの場合も金融資産の運用に取り組む必要がありそうです。

MLPのアドバイス

退職金取得後の金融資産を4%で運用すると仮定すると、資産の減少スピードがかなりゆっくりになります。シミュレーション上では98歳時点でも9,000万円以上の金融資産が残る計算になります。

Cさんの最終的な判断

このシミュレーションをみながら資産運用に取り組むことにしました。会社に紹介された証券会社ではなく、手数料が安いネット証券会社を利用して、ローコストのオペレーションで実行していきます。Cさんはもともと資産形成が得意なタイプですので、運用の状況をみながら運用が不調な時には、柔軟に支出の水準を変えていく事になると思います。

退職後のCさんはシミュレーションよりも多くの金融資産を保ちながら、悠々自適なセカンドライフを送っています。というのも、元々生活コストを抑えながら暮らしてきた人は贅沢な消費をするにしてもメリハリをつけられるので、実際には本人が望んでいるほどの生活費がかからないからです。

Aさん、Bさん、Cさんの3つの相談事例に共通して言えるのは、中長期の視点でのライフプランニングをじっくりと行うことの大切さです。

「早期希望退職者を募集している! どうしよう!?」「割り増し退職金を受け取った! どうしよう!?」と逸らず、自分の資産状況とこれから先やりたいことを踏まえ、マネープランを立てること。すると、下すべき判断の方向性がはっきりします。

可能であれば50代になった時点で、あなたもご自身の資産状況の棚卸しと再チェックを行いつつ、ここから先、平均余命までの間に仕事とプライベートの両面で実現したいことを思い描く時間を持ちましょう。

最後に

割り増しされた退職金が受け取ることができる、転職に向けた再就職支援を受けられるなど、比較的手厚いサポートを得られるのが早期希望退職に応じるメリットです。

しかし、退職後の生活がどうなっていくか、自身の家族構成、資産状況や資産運用の方法を含め、10年後、20年後を見通すプランを立てるのは非常に難しい作業でもあります。

実際、多くの退職プランをアドバイスしてきたFPの先輩もいざ、自分の退職となると運用の方向性を決めるのに苦労した、と教えてくれました。人はどうしても感情で動くもの。退職金というまとまったお金を手にしたとき、客観的に数字と向き合った判断ができなくなるのはある意味、仕方のないことかもしれません。

とはいえ、人生の後半戦だからこそ、お金の面での将来の不安をできるだけ減らしていきたいもの。日本では退職前・退職後の相談先が少ないという現状がありますが、それでも丁寧に探すことで経験豊富な専門家がみつかります。プロのアドバイスも参考にしながら、あなたにとって最適なライフプランを組み立てていきましょう。

私たちマネーライフプランニングでは、希望退職をはじめとする退職前の相談を受けた際、相談者の方と次の4つのポイントについてチェックするところから始めます。そしてこの結果をもとに、時間をかけてライフプランを考えていきます。

①年間支出を計算

②年間見込み収入を試算

③平均余命まで必要なお金の計算

プラス

④今ある資産を運用するとどうなるか

銀行や証券会社、保険会社など、いわゆる金融機関の退職者向けのアドバイスは④が中心です。今ある退職金+資産をどう運用するか。その相談には乗ってくれても、個人個人のお金の状況を把握したうえでライフプランをアドバイスしてくれる場所はなかなかみつかりません。

私たちは、①②③を深く掘り下げずに④の今ある退職金+資産の運用だけを考えるのは、土台のない建物をつくるようなものだと感じています。

退職金は長く働いてきたその人の毎日の積み重ねをお金にしたものです。

その大切な資産を、いくら、どのように運用すると、幸せなセカンドライフにつながっていくのか。ぜひとも、①②③、そして④にしっかりと向き合えるアドバイザーを探していきましょう!

早期退職の制度を使って会社を辞めようかどうか悩んでいる方は、まずは退職前に今後のライププランを含めた資産運用のアドバイスを強みにしている私たちにご相談ください。

私たちマネーライフプランニングはお金の話だけではなくお客様の人生に寄り添い、ともにライフプランを描くことができるファイナンシャルプランナーの会社です。

今までも500名以上のお客様にアドバイスをさせていただいている実績があります。その経験を十分に活かしたアドバイスをすることができます。

私たちは、第三者の立場からあなたの個人のライフプランに寄り添い的確なアドバイスを行うために金融資産を持ちません。そのため、特定の金融商品を売りつけることは絶対にありません。

無料診断では、あなたの抱えている不安や問題を把握した上で、

それに対する「明確な答え」をできる限りお伝えします。

無料だからと言って出し惜しみをしたり、回答を曖昧にすることはありません。

まずは、無料診断についての詳しい内容を確認していただき、お気軽にご相談ください。

-

小屋 洋一

株式会社マネーライフプランニング(公式サイト)

代表取締役1977年宮崎県生まれ、東京育ち。2001年慶應義塾大学経済学部を卒業し、総合リース会社に入社。中小企業融資を担当した後、

2004年不動産流通業を行うベンチャー企業に転職。営業、営業企画等を経験し、2008年に退職。

同年にAFPを取得後、独立し、個人富裕層のアドバイスに特化した株式会社マネーライフプランニングを設立。

2010年にCFP®を取得し、現在に至る。<所属・関連団体>

- 一般社団法人 中小企業家同友会 千代田支部 支部長:http://www.chiyoda-doyu.jp/

- FP三田会 副代表 世話人:https://www.fpmitakai.com/

- 不動産三田会 所属:https://www.fudosanmitakai.net/f_mitakai/

<SNS>

- Twitter:@tolucky1977

- Facebook:yoichi.koya