- どんなライフプランを描いているのか

- いつまでにどれくらいの資産形成が必要か

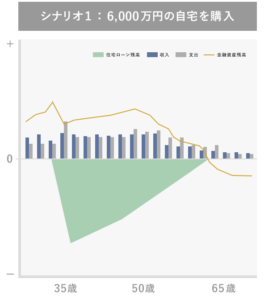

お客さまとのお付き合いは、お客さま自身が描いているライフプランを丁寧にお訊きするところからはじまります。やみくもに資産形成をするのではなく、いつまでにどれくらいの資産形成が必要なのかを一緒に考え、そのために必要なプランの設計をお手伝いしています。

01_資産全体の運用をまかせたい方へ

私たちの資産運用・管理 顧問サービスの一番の特徴は、金融商品の売買手数料によって収益を上げることを目的としていないことです。

資産を運用するには、多くの場合何かしらの金融商品を売買することになりますが、金融サービスに携る会社のほとんどは、その際の売買手数料を収益源としています。

株であれば株を売買した際の手数料。保険であれば保険加入時の手数料。

不動産であれば不動産を売買したときの手数料、といったように金融業界は売買の際の手数料によって成り立ってきた歴史があります。

金融商品のほとんどは個人間で売買する仕組みや、消費者が直接買付けをする仕組みがありませんので、間に立って売買を媒介する会社が必要である以上、最低限の手数料がかかるのは当たり前のことですが、この仕組みは大きな問題を抱えています。

売買手数料を収入源としている会社にとっては、お客さまにどれだけ多くの回数売買をしてもらえるかが、収益を確保するうえでは重要なのです。

例えそれがお客さまにとって損な取引であったとしてもです。

仮に、あなたがそれなりに将来の資産増加が見込めるような金融資産のポートフォリオを組んでいたとします。

実際にはそのままのポートフォリオを維持し続けることがあなたの資産を増やすうえでは

近道であったとしても、あなたを担当している証券会社のセールスマンは、新商品が出るたびに「新しい商品が出ました。こちらのほうがよいですよ」などと言ってあなたのポートフォリオを変化させようとしてきます。

証券会社からすれば、長期間同じ資産を保有されるよりも、何度も売買を繰り返してもらったほうが手数料収入がえられるからです。

金融サービス会社の売買手数料によるビジネスモデルは、お客さまの利益と相反した部分を抱えているのです。

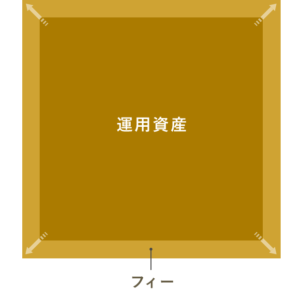

そこで私たちが10年以上前に始めたのは、売買手数料ではなく、運用資産の額に応じてフィーをいただく顧問契約制度です。

近年、アメリカなどの金融先進国では一般的になりつつありますが、日本ではまだほとんど普及していないサービスです。

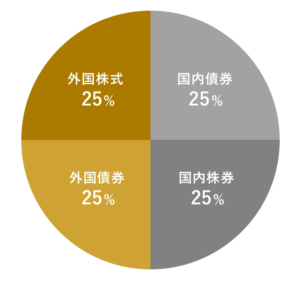

私たちは、運用資産額の0.5〜1%を年間の顧問フィーとしていただき、お客さまの資産を長期的な視点に立って、リスクとリターンのバランスをとりながら最大化していくことをサービスとしています。

お客さまにとっては、私たちが顧問をつとめることで、運用利回りが年に1%以上向上すれば、メリットがあるということです。

フィー以外に金融商品の売買に伴う手数料を私たちがお客さまからいただくことはありません。また、お客さまからのご要望によって金融商品を扱う会社をご紹介することはありますが、私たちがその会社から紹介料をいただくこともありません。

私たちが収益を上げる唯一の手段は、お客さまの運用資産が増えていくことなのです。

お客さまの利益と、私たちの利益が一致していること。

だからこそ私たちはお客さまの資産運用に寄り添いつづけることができるのです。

お客さまとのお付き合いは、お客さま自身が描いているライフプランを丁寧にお訊きするところからはじまります。やみくもに資産形成をするのではなく、いつまでにどれくらいの資産形成が必要なのかを一緒に考え、そのために必要なプランの設計をお手伝いしています。

単一の金融商品を「買ったほうがよい」とか「売ったほうがよい」といったアドバイスではなく、全資産のうち、どれくらいを運用に回すのか、どのような方針で運用していくのかを、具体的に設計し、最適なポートフォリオの構築までお手伝いします。

効率的な資産形成には、閉鎖的な国内市場だけでなく海外市場への投資も視野に入れる必要があります。知識がないと難しい海外投資も私たちのサポートでリスクを抑えながらポートフォリオに加えることができます。

私たちのアドバイスによって年間の運用利回りが1%以上向上すれば、お客さまの負担は実質発生しません。また、金融商品の売買に伴う手数料はいただきません。

お客さまのご希望によって、金融商品を販売している会社を紹介することはありますが、紹介先から紹介手数料をとるようなこともありま せん。中立、公正な立場で金融商品の選択をお手伝いします。

資産を着実に増やすために不可欠な長期分散投資に、20年〜30年単位で寄り添い続けます。すでに創業以来、10年以上継続的にサポートしているお客さまも多くいらっしゃいます。

まずは事務所にお越しいただき、どのようなことにお悩みなのかをお会いしてお聴きします。

なお、初回の面談は無料です。

お手伝いできることが少ない場合や、ご相談内容が初回の面談で解決してしまった場合は、次のステップに進んでいただく必要はありません。

また、こちらから契約について何度もお勧めすることもありません。

長期にわたるお付き合いが前提の顧問契約ですので、お客さまの資産形成に本当にお役に立てそうであれば、お客さまのほうから次のステップへのご希望をお出しください。

初回の面談で、具体的な課題と解決策が明らかになった場合は、マネーライフプランを作成します。

※マネーライフプランの作成は一式100,000円(税抜)~となります

全3回の面談を重ね、現状の確認と将来のご希望についてヒアリングさせていただきます。

ヒアリングの内容の詳細は下記になります。

※ご結婚されている場合は、夫婦揃っての面談がおすすめです。

プロフィール

お客様の住所、連絡先、家族構成、生年月日などをお伺いいたします。

現在の収支状況

お客様の現在の収入、支出状況についてお伺いいたします。おおよその月単位収支とボーナス収支を把握します。収支明細表もご利用ください。

(ご用意:給与明細コピー、源泉徴収票、確定申告書)

将来の収支予測

お客様の将来の収入、支出の予測についてお伺いいたします。

定年退職までの収入の変化予想、お子様がいる(あるいは予定している)場合には、

お子様の進路、その他趣味や旅行などの支出を伴う希望を伺います。

年金の受給予定金額が分かる場合には、その内容も伺います。

住宅取得について

お客様に住宅購入の希望がある場合には、購入物件の希望や、予算、資金調達の予定などについて伺います。(具体的な予定やプランがない場合には希望を伺います)

住宅ローンがある場合には、返済明細表をお持ち下さい。

現在の保有資産状況

金融資産(預金、株式、投資信託など)、不動産資産などの状況をお伺いいたします。

(ご用意:金融資産の場合にはその明細、不動産資産の場合には物件の概要が分かる資料)

初回面談でヒアリングした内容をもとに、ご提案書、ライフプランシミュレーションをご提示します。

このシミュレーションをたたき台として、再度クライアントとアドバイザーでライフプランについて意見を交換します。

2回目面談で、打ち合わせした内容をもとに、再度ご提案書とライフプランシミュレーションをご提示します。

3回目の提案では具体的な行動(保険や資産ポートフォリオ)についても提示されます。

年1回のミーティングと年4回のレポートで継続フォロー致します。

ミーティングでは1年の収支の確認、バランスシートの更新、マネーライフプランの更新、運用の見直しの作業を行います。

レポートでは、運用資産に対するフォローを行います。

(料金は保有資産の1.0%(税抜) ※最低料金50,000円(税抜)~です。また、投資助言契約が必要です。)

ライフプランは、結婚、出産、住宅取得、転職、退職、相続などのイベントによって大きな変化があります。

また、作成したマネーライフプランを実現したいのであれば、計画が計画通りしっかり実施されているかどうかを定期的に確認することが必要です。

アドバイザーが継続的に「マネーライフプラン」の実施をフォローすることで、実際に計画が実現されるのです。

特に資産運用は、少なくとも5年~10年の長い期間で成果が現れるものです。

資産運用に慣れない人の場合、ついつい短期的な視点で運用をしがちです。

フォローアップの段階で、世界の市場の最新状況を理解したうえで、定期的に運用方針や目的を確認することが重要となります。

投資助言契約により助言する有価証券等についてのリスクは、次のとおりです。

株式

株価変動リスク:株価の変動により、投資元本を割り込むことがあります。また、株式発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により、投資元本を割り込んだり、その全額を失うことがあります。

株式発行者の信用リスク:市場環境の変化、株式発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により売買に支障を来たし、換金できないリスクがあります(流動性リスク)。この結果、投資元本を割り込むことがあります。

債券

価格変動リスク:債券の価格は、金利の変動等により上下しますので、投資元本を割り込むことがあります。また、債券発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により、投資元本を割り込んだり、その全額を失うことがあります。一方、債券によっては、期限前に償還されることがあり、これによって投資元本を割り込むことがあります。

債券発行者の信用リスク:市場環境の変化、債券発行者の経営・財務状況の変化及びそれらに関する外部評価の変化等により売買に支障を来たし、換金できないリスクがあります(流動性リスク)。この結果、投資元本を割り込むことがあります。

信用取引等

信用取引や有価証券関連デリバティブ取引においては、委託した証拠金を担保として、証拠金を上回る多額の取引を行うことがありますので、上記の要因により生じた損失の額が証拠金の額を上回る(元本超過損が生じる)ことがあります。

信用取引の対象となっている株式等の発行者又は保証会社等の経営・財務状況の変化及びそれらに関する外部評価の変化等により、信用取引の対象となっている株式等の価格が変動し、委託証拠金を割り込むこと、又、損失の額が委託証拠金の額を上回ることがあります。

投資信託及び投資証券

投資信託や投資証券は、主に国内外の債券、株式および不動産などの財産を実質的な投資対象としますので、金利変動等による組入債券の価格下落、組入株式および組入不動産の価格下落や、組入債券の発行体、組入株式の発行会社の倒産や財務状況の悪化などの影響により、基準価額が下落し、損失を被ることがあります。また、為替の変動により損失を被ることがあります。したがって、ご投資家の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失を被り、投資元金を割り込むことがあります。

資産運用・管理顧問

サービス

あなたの資産全体を、どう維持するか、どう増やすか、どう引き継ぐか、長期にわたり顧問としてサポートし続けます。

サービスの詳細をみる

個別コンサルティング

サービス

就職、結婚、出産、住宅購入などのライフイベ ントに基づく困りごとや、不動産、保険、金融 商品の運用など、個別の内容ごとにサポートいたします。

サービスの詳細をみる