相談する

ご相談事例

相談事例_09ライフプラン

上場会社の自社株を持つ夫婦のライフプランと資産運用

今回ご紹介させていただくのは、2015年にご相談に来られたSさんご夫婦(夫42歳、妻28歳)。現在保有している自社株の運用に関するご相談になります。

当初のご相談としては、現在保有している金融資産の大半が夫の勤めている企業の自社株であり、それらを今後どのように運用・活用していけば良いのかといった内容でした。

そこで、実際に資産運用を検討していくにあたって、まずはヒアリングを実施しつつ、現状の資産配分を整理しました。

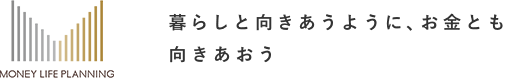

Sさんの現状について(資産配分・バランスシート)

資産配分は上記の通り、自社株が18,000万円と大半を締め、その他にも不動産を購入したことによる住宅ローンが7,000万円あることがわかりました。

その他、当面のキャッシュフローにおいては、現在はお子様もおらず共働きということもあり、潤沢であるという事がわかりました。

自社株を多く保有するケースについて

Sさんのように自社株を多く保有している方のパターンとしては、以下のようなことが考えられます。

- 長年働いている勤務先が上場した

- 上場前の企業からスカウト受け入社、株式をもらった後に上場した

- 創業メンバーでもある会社が上場した

上記について、いずれにしても、金融資産が自社株に偏重しており、それ以外の金融資産をあまり構築していない人が多いのではないかと感じています。

金融資産が自社株に偏重している場合のリスクと対策

そのように金融資産が自社株に偏重している場合、以下のようなリスクがあります。

「企業の業績によって、給与と株価(保有資産)の触れる方向が同じになりやすい」

例えば、勤務先の会社の業績が向上した場合は、給与が増え、株価も上がり、資産は一気に増加します。一方で、会社の業績が悪化した場合は、給与が減り、株価も下がり、資産が一気に減ってしまうというようなダブルパンチを食らうリスクがあります。

こうしたリスクを分散させるために、できる限り自社株に偏重せず、自社の業績とは関係のない金融資産を保有することが安定した資産運用を実施していく上でのポイントとなります。

もちろん、勤務先の会社の業績が今後も問題なく成長を続けていった場合は、自社株を保有していることで資産の成長につながるといったことも考えられます。

しかし、勤務先の会社の業績が今後も成長を続けていくということが確実ではない以上、自社株だけでなく、その他の金融資産を保有しつつリスク分散していくことが、やはり資産運用におけるセオリーとなります。

Sさんへの提案内容について

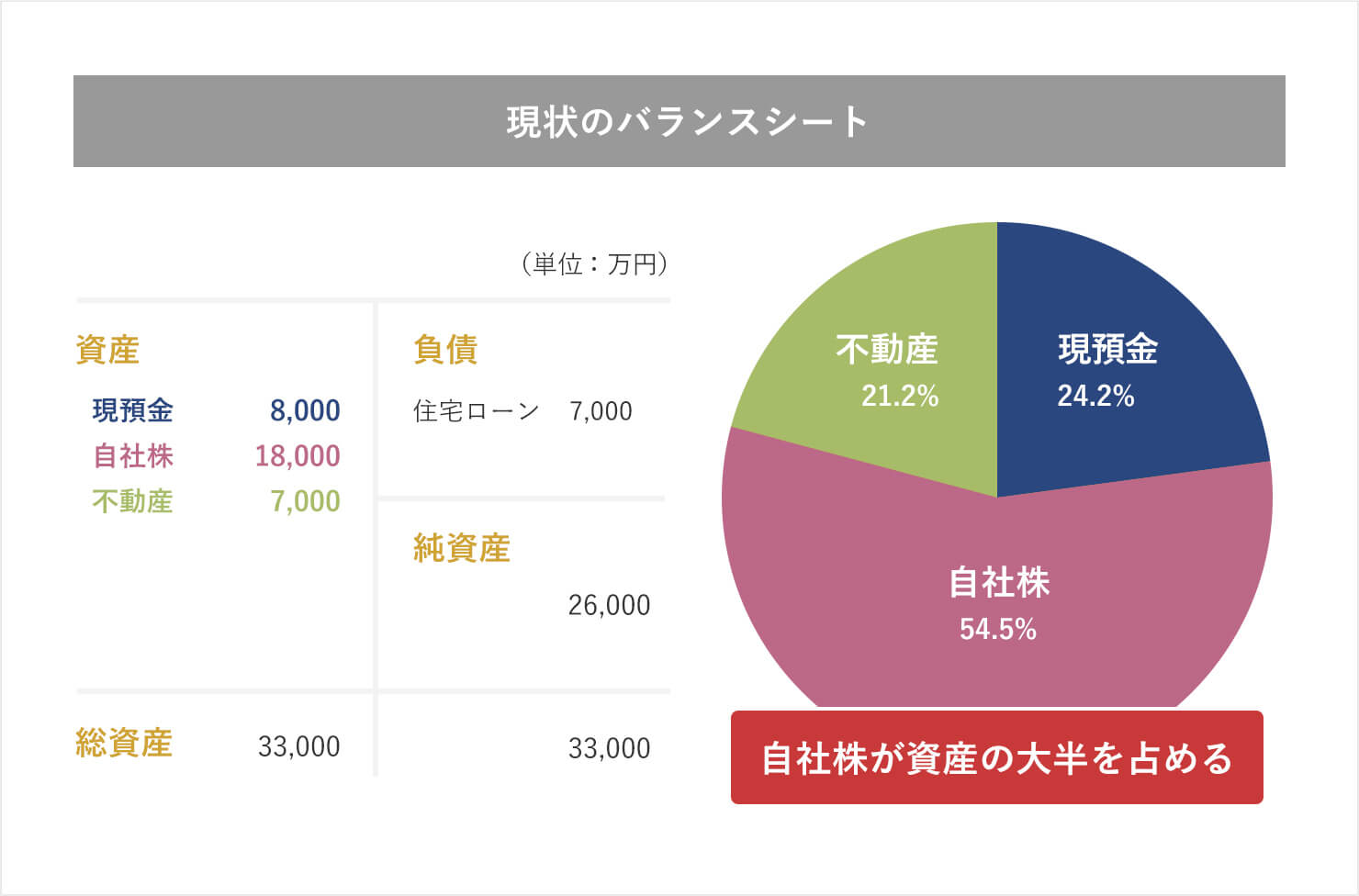

このようなことから、Sさんには自社株だけではなく、株式・債券に分散して運用を行ってみてはどうかという事をアドバイスしました。

具体的な内容としては、自社株で所有していた資産を、外国株式・外国債券(2対1)の割合で保有してみてはどうかといった提案を行いました。

しかし、結果Sさんは自社株を手放すことを選択せずに、しばらく持ち続けるという判断をされました。

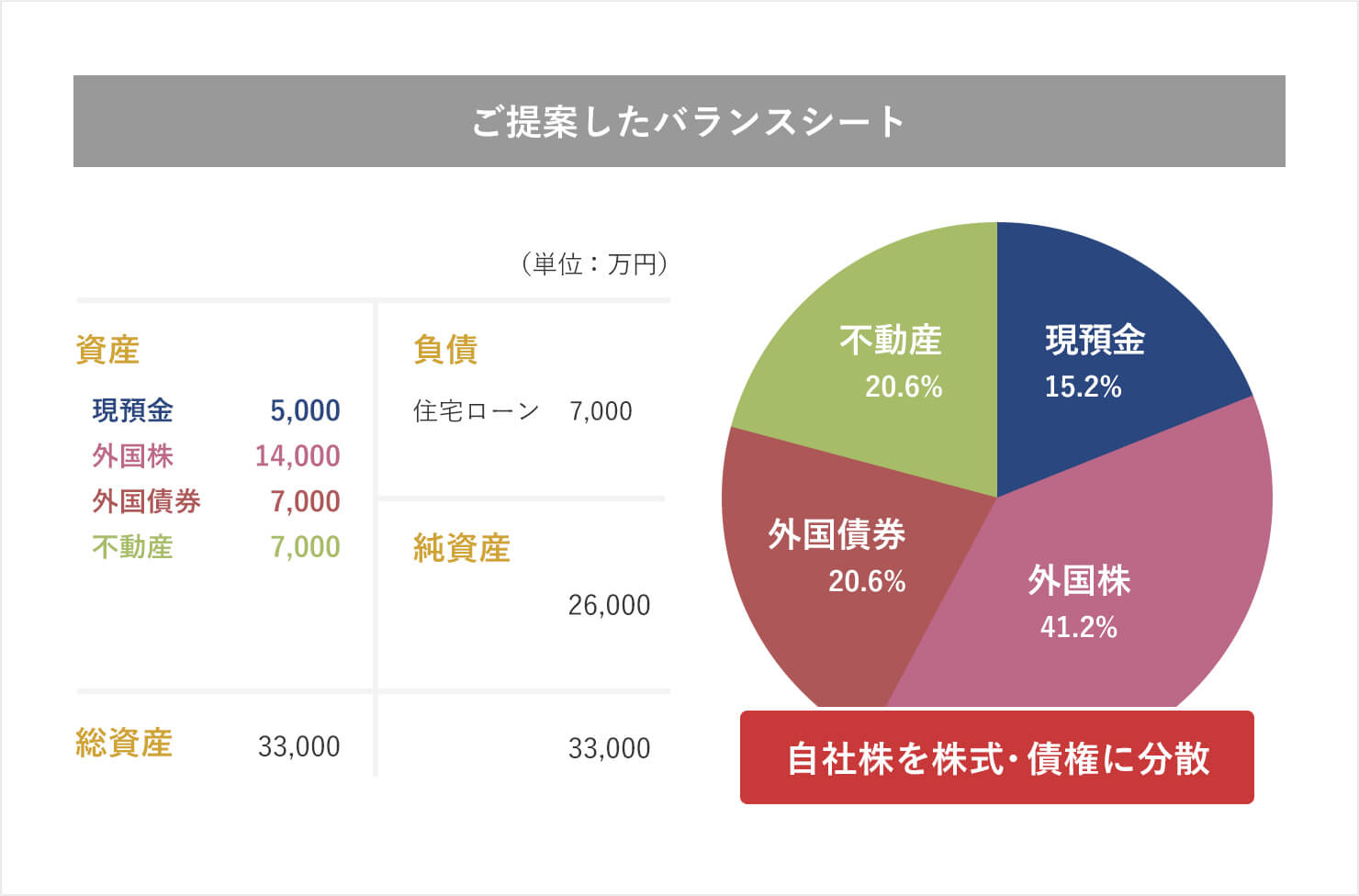

その後の動向として、Sさんの保有していた自社株に関して、2015年以降、特に目立った変動は見受けられませんでした。

一方で、弊社からの提案を実施していた場合、6年間で1.6倍になっていたことがわかりました。

このように自社株を保有している人は、金融資産のうちの大半が自社株一銘柄という構造になりやすい傾向にあります。

しかし、一銘柄が金融資産の大半を占める構成は、リスク管理の観点からすると大きなリスクを背負っていると言えます。

そのため、特に大きな金額(1億円前後)で一銘柄に集中してしまっている場合は、分散投資をする形でリスク管理を見直すことをおすすめします。

自社株を手放す際のハードルについて

とはいうものの、Sさんのように心理的な要因でなかなか手放すことができないケースも多く見受けられることも事実です。

その要因となる心理的ハードルとしては、以下が考えられます。

- 会社に愛着があるため売却しずらい

- 勤務している間に売却するのは後ろめたい

- 会社の人に悪く思われるのではないか不安

- 自分の会社が成長していくとイメージしている

- 自社株を売却する場合、社内ルールがあるため面倒である

それらを踏まえた上で、それでも売却を進める理由としては、私自身の過去の実体験で得た反省があります。

私は2004年〜2008年までの間、IDUというベンチャー上場企業に勤めていました。

その頃に上場前に株を100万円で購入した後に、以下のようなアップダウンを経験しました。

- 2004年上場後:200万円

- 2006年のピーク時:2,000万円

- 2008年の退職時:200万円

株価は購入時から比較すると、最大で20倍まで高騰しました。

しかし、「自分が勤務している会社に愛着があるため売却しずらい」「自分の会社が成長していくとイメージしている」ところに引っ張られて、冷静な判断としての売却ができず、結果退職時には上場直後の状態に戻ってしまっていました。

私自身、このような経験から、自社株は調子のよい時に手放しておくべきだということを実体験をもって痛感しました。

その他にも、過去のお客様の中には保有する自社株の株価が10分の1程度になってしまったケースなどいくつか失敗の事例があります。

まとめ

今回の事例を通して、「金融資産はできる限り自社株に偏重せず、自社の業績とは関係のないところで保有することが、安定した資産運用を実施していく上で重要であるということ。」を説明しました。

もしも、自社株に偏重した金融資産を保有している方は、一度売却をして、改めてしっかりとした分散ポートフォリオを組む。ということを強くおすすめします。