相談する

ご相談事例

相談事例_03老後

今後のライフプランから考える、退職金の受け取り方。

定年退職金を迎えます。

退職金は3,000万円。一時金?年金?どのように受け取るべきでしょうか?

Kさんは某上場企業に新卒で入社され、来年1月で60歳となり定年退職を迎えます。

現在Kさんは独身で高齢(80代後半)のご両親と賃貸マンションにお住まいです。ご両親は年金暮らしなので、家賃などの主たる生活費はKさんが負担しており、年間の支出は約850万円~1,000万円です。

今まではKさんの年収が高額だったこともあり、大きな問題はありませんでしたが、今後はKさんの年収が約半分(2,000万→1,000万)となることや、65歳には完全にリタイアとなり年金収入のみとなることも考慮しながら、退職金の受け取り方や運用方針について検討していく必要がありました。

-

現状と今後のライフプランについてKさんの意向を丁寧に聴く

定年退職によってKさんの日常は大きく変化をします。現状と今後の生活のイメージをKさんにヒアリングし、将来シミュレーションを作成しました。

その結果、家賃負担が重く、住まいは今よりコンパクトにするべきでしたが、ご高齢の両親のことを考えると、当面は今の住まいを維持したいと考えていることなどのお気持ちを知ることが出来ました。

たとえ私たちが合理的なアドバイスをしたとしても、ご本人の感情を無視したアドバイスは良いアドバイスとは言えません。 -

貯蓄型保険商品(特に個人年金)の整理と、退職金制度の概要を分析する

Kさんは個人年金保険や貯蓄型保険などを複数保有していました。ほとんどの保険は60歳で保険料の払込が完了し、受け取り方法を選択することになっていました。

さらにKさんの勤務先の退職金制度はポイント制となっており、ポイントの一部は一時金受け取りか、年金受け取りかを選択出来るようになっていました。

上記をふまえて、Kさんの今後の給与収入額も考慮しながら、どのように受け取りを計画するのが最適であるかを検討していきます。 -

税務とキャッシュフローの観点でベストシナリオを模索する

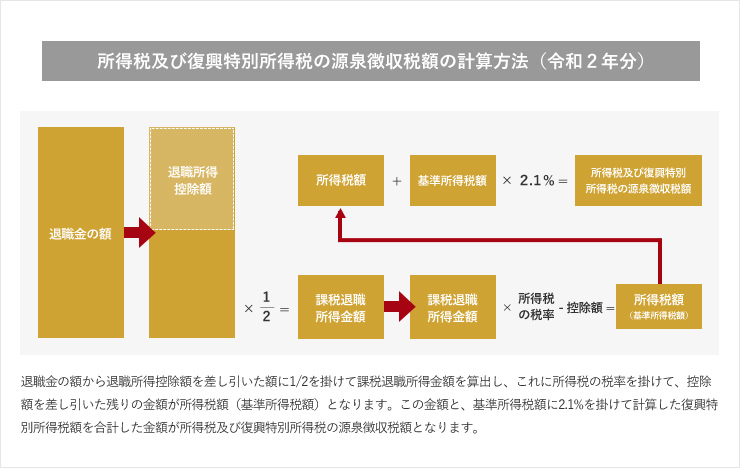

退職金は受け取り方によって税務が異なります。一時金は退職所得、年金受け取りは雑所得の総合課税となります。

年金受け取りを選択した場合、一時金よりも受取総額は高くなります。一方税務はその年のKさんの給与所得と合算し総合課税となります。Kさんの今後の年収は1,000万と通常の再雇用の方と比較しても高額であり、所得税は累進課税なので税率は高めになってしまうことが想定できます。所得税の速算表

課税される所得金額 税率 控除額 1,000円から1,949,000円まで 5% 0円 1,950,000円から3,299,000円まで 10% 97,500円 3,300,000円から6,949,000円まで 20% 427,500円 6,950,000円から8,999,000円まで 23% 636,000円 9,000,000円から17,999,000円まで 33% 1,536,000円 18,000,000円から39,999,000円まで 40% 2,796,000円 40,000,000円以上 45% 4,796,000円 退職所得は非常に優遇されており、勤続年数に応じた退職所得控除や1/2の分離課税といった大きなメリットがあります。

一方、3,000万円を一時金で受け取っても、すぐに全額使うことはないので、受け取り後に定期預金に寝かせっぱなしではなく、資産運用を検討していく必要があります。

なぜなら、預貯金に預けておいたまま放置するくらいならば「年金受け取りにして受け取り総額を高くした方が良かった」という結論になることもあるからです。Kさんは、退職金を全額一時金で受け取ることにしました。

そして受け取り後の資産運用を私たちがサポートさせていただくことになりました。

-

ポイント

Kさんの場合、リタイア後もご両親の生活を支えていく必要があることから、リタイアメントによる大きな支出減を見込むことは出来ませんでした。現時点の金融資産もそれなりに所有されていましたが、それだけでは不足し、今後もある程度の年間収入を得ていくことが必要であることがライフプランシミュレーションを作成したことで判明しました。このように、シミュレーションを作成してみることで、将来の問題を可視化することが可能となります。

一方我が国の所得税は累進課税制度となっているので、所得が高いほど税率も上がっていきます。年収1,000万を維持出来る間は、他の所得(保険や年金など)は必要ないと判断できました。それらを完全にリタイア予定の65歳以降に受け取ることを計画することで、税金の負担も、完全リタイアによる収入減の精神的負担もカバーしていくことが出来ます。